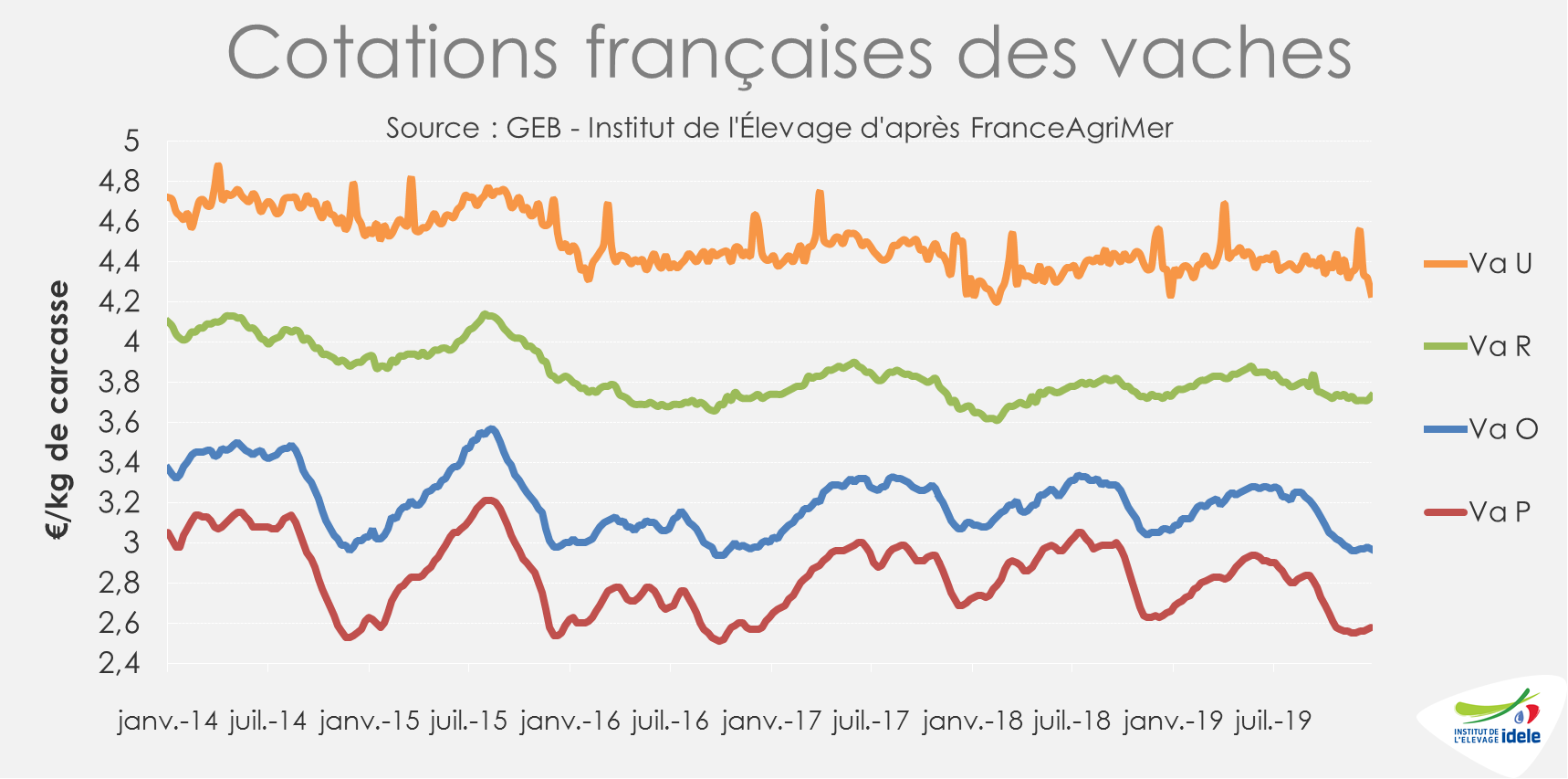

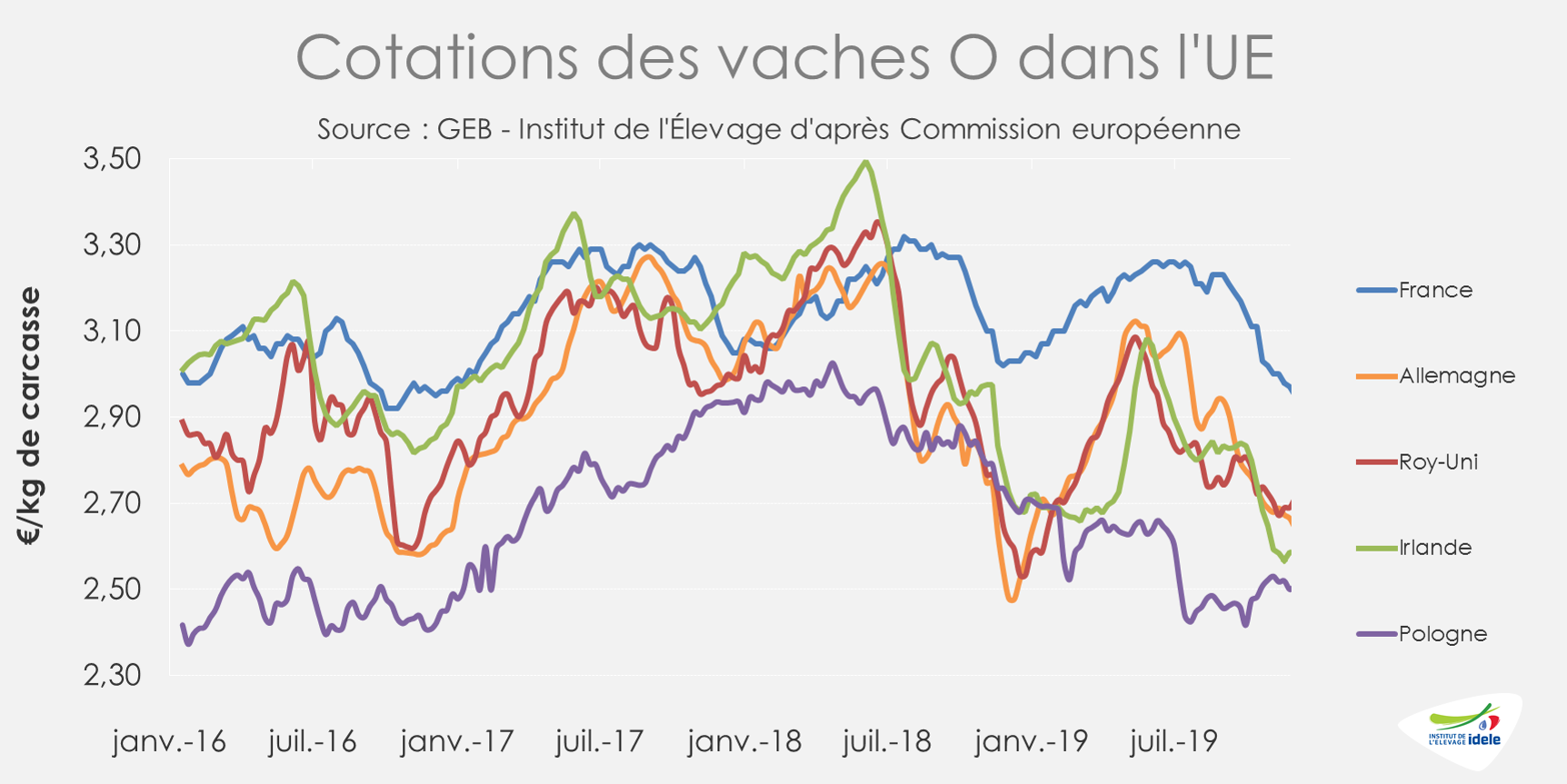

Alors que les abattages de vaches restent plutôt contenus dans l’UE, le marché européen des réformes est toujours déprimé. Mais la baisse des prix en Europe paraît désormais se stabiliser.

ALLEMAGNE : abattages contenus et prix toujours bas

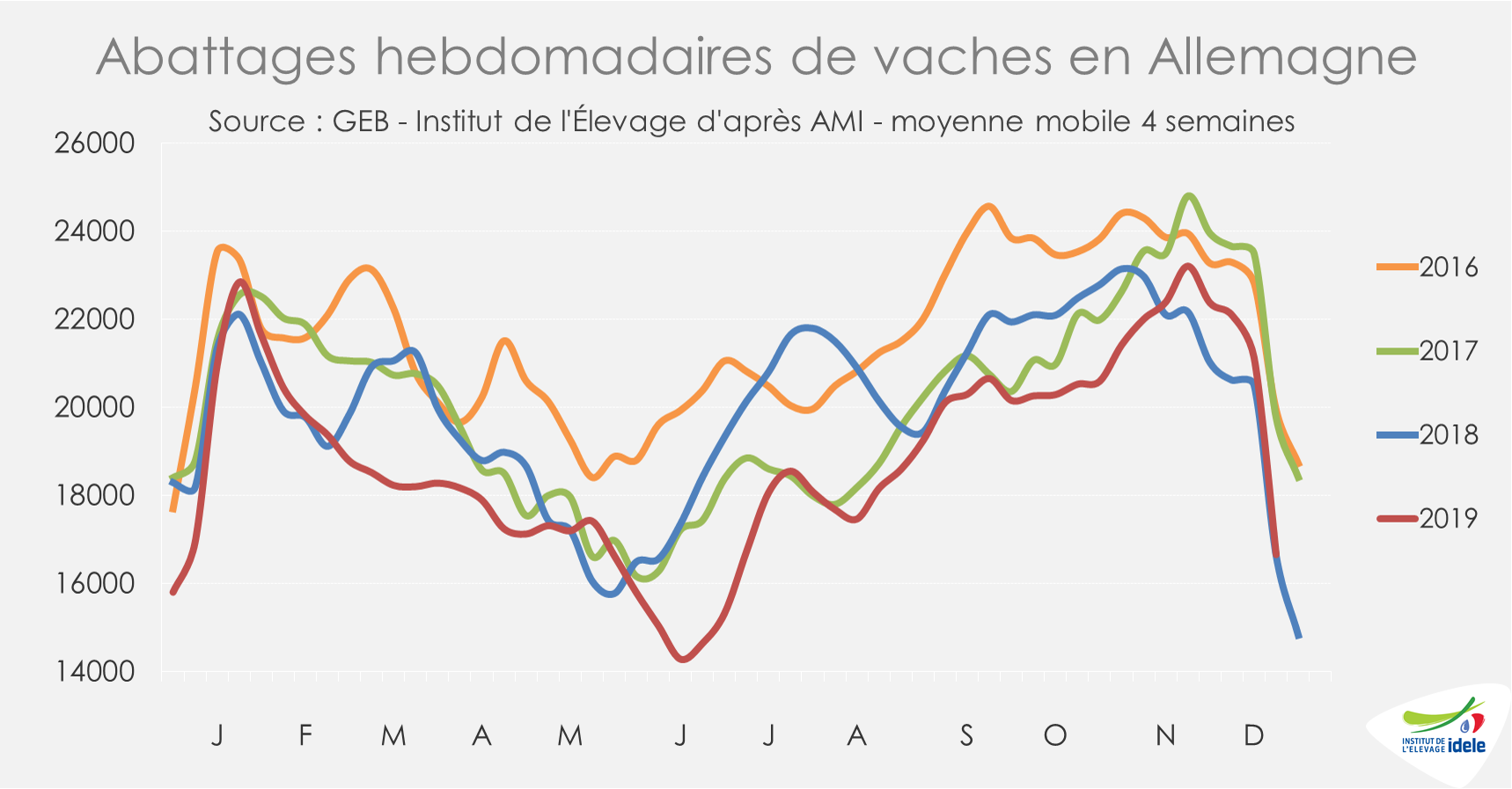

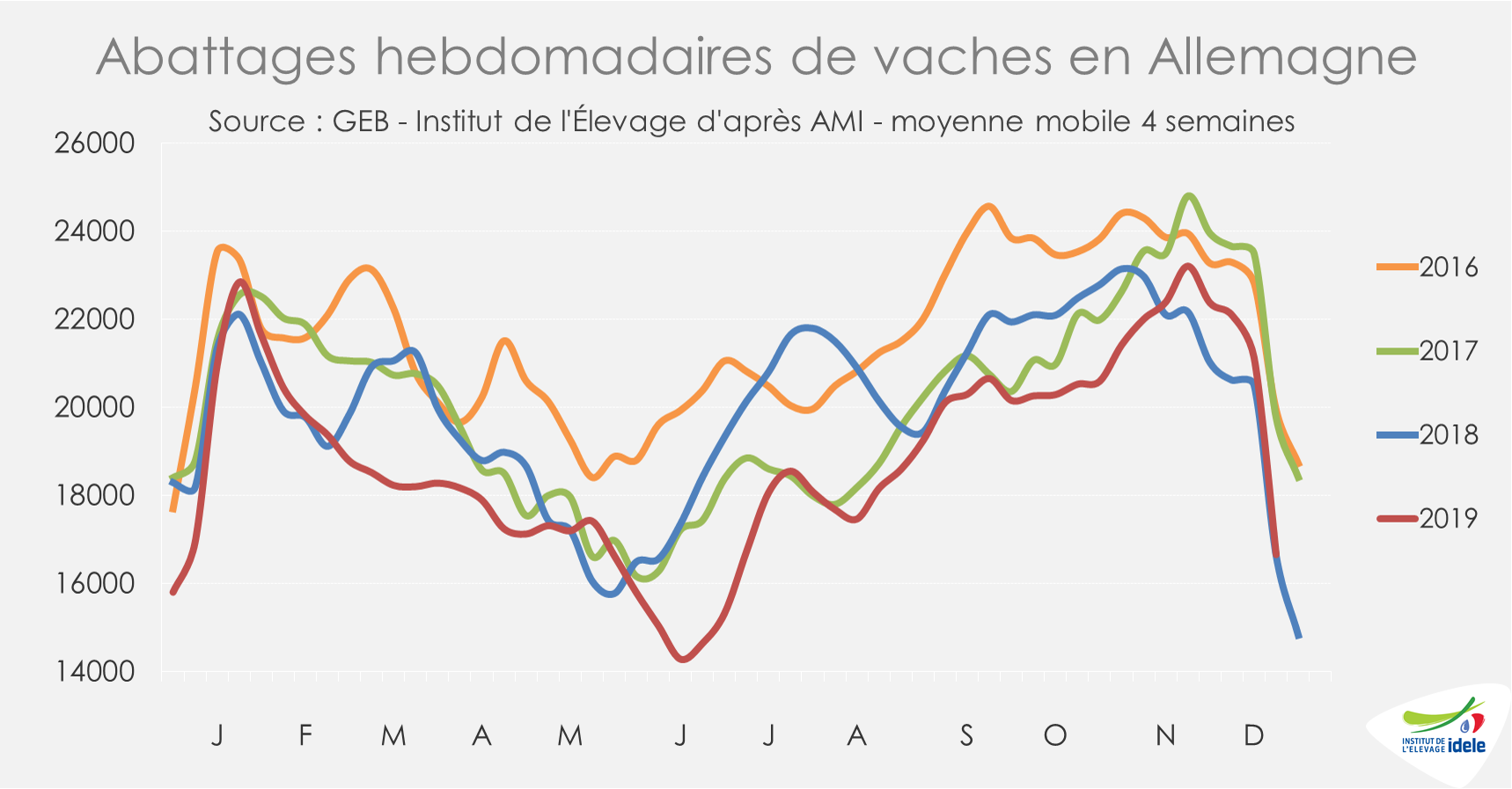

En Allemagne, les abattages sont restés relativement contenus à la fin de l’année 2019. D’après l’indicateur publié par AMI, les effectifs abattus sur les quatre dernières semaines de l’année était sensiblement équivalent au faible niveau de 2018 qui faisait suite aux réformes excessives de l’automne suite à la sécheresse estivale (= /2018 et -16% /2017).

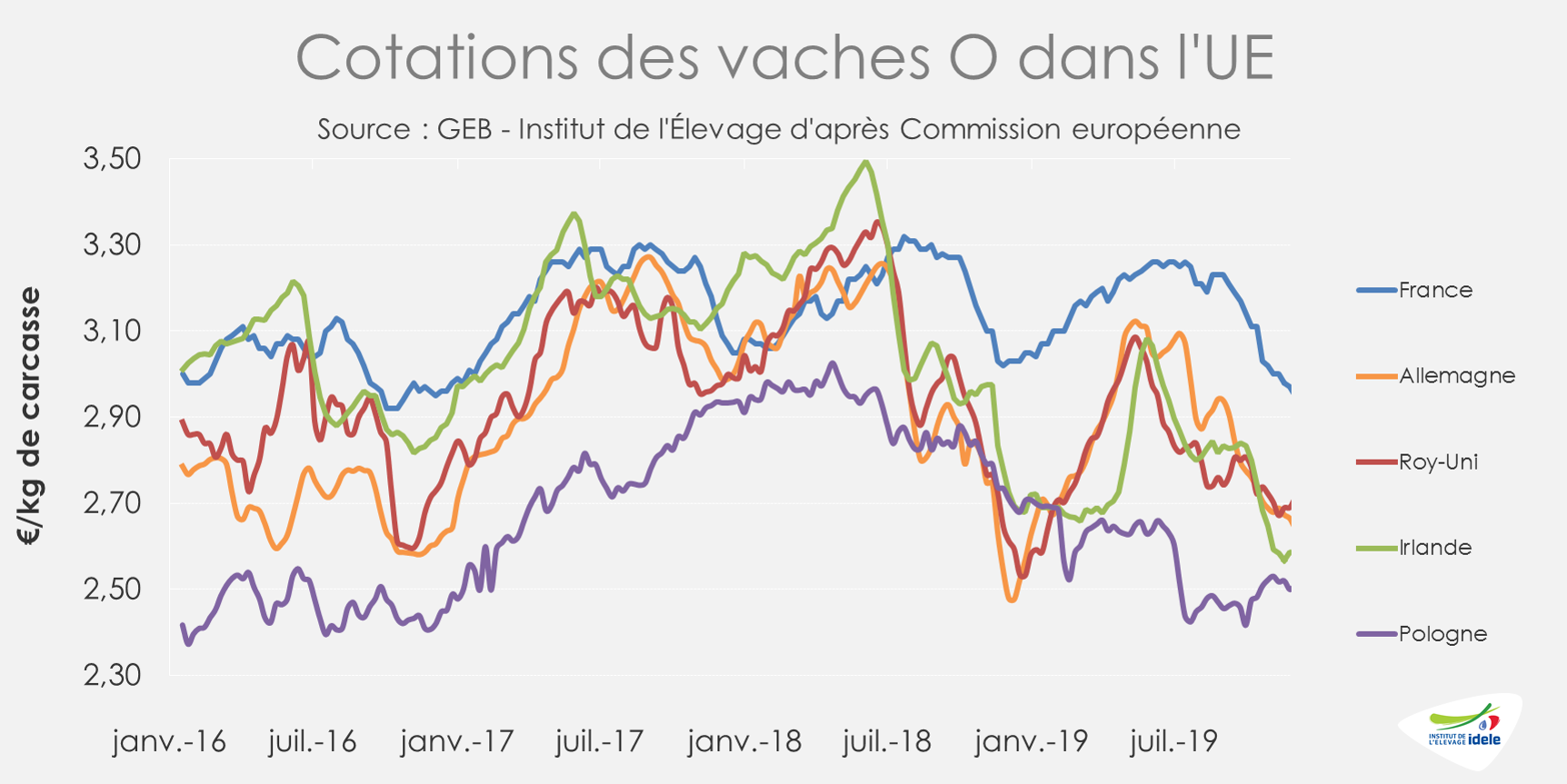

Avec une offre contenue, le cours allemand de la vache O a repris 8 centimes (+3%) en un mois d’après AMI. Il atteignait ainsi 2,67 €/kg de carcasse fin décembre, soit un niveau intermédiaire entre les deux années précédentes (+4% /2018 et -11% /2017). Les réformes allemandes ne bénéficient pas de l’envolée du prix du porc liée à l’épizootie de fièvre porcine africaine en Chine.

En ce début d’année, d’après les experts d’AMI, la demande des abattoirs se raffermit et serait à l’origine du léger redressement observé fin décembre même si la période de fin d’année est habituellement plus propice aux morceaux nobles et à la viande de JB. La viande de vache, bon marché, est demandée en début d’année (viande hachée, viande à bouillir) et pourrait conduire à une appréciation des prix qui restent encore bas pour le moment.

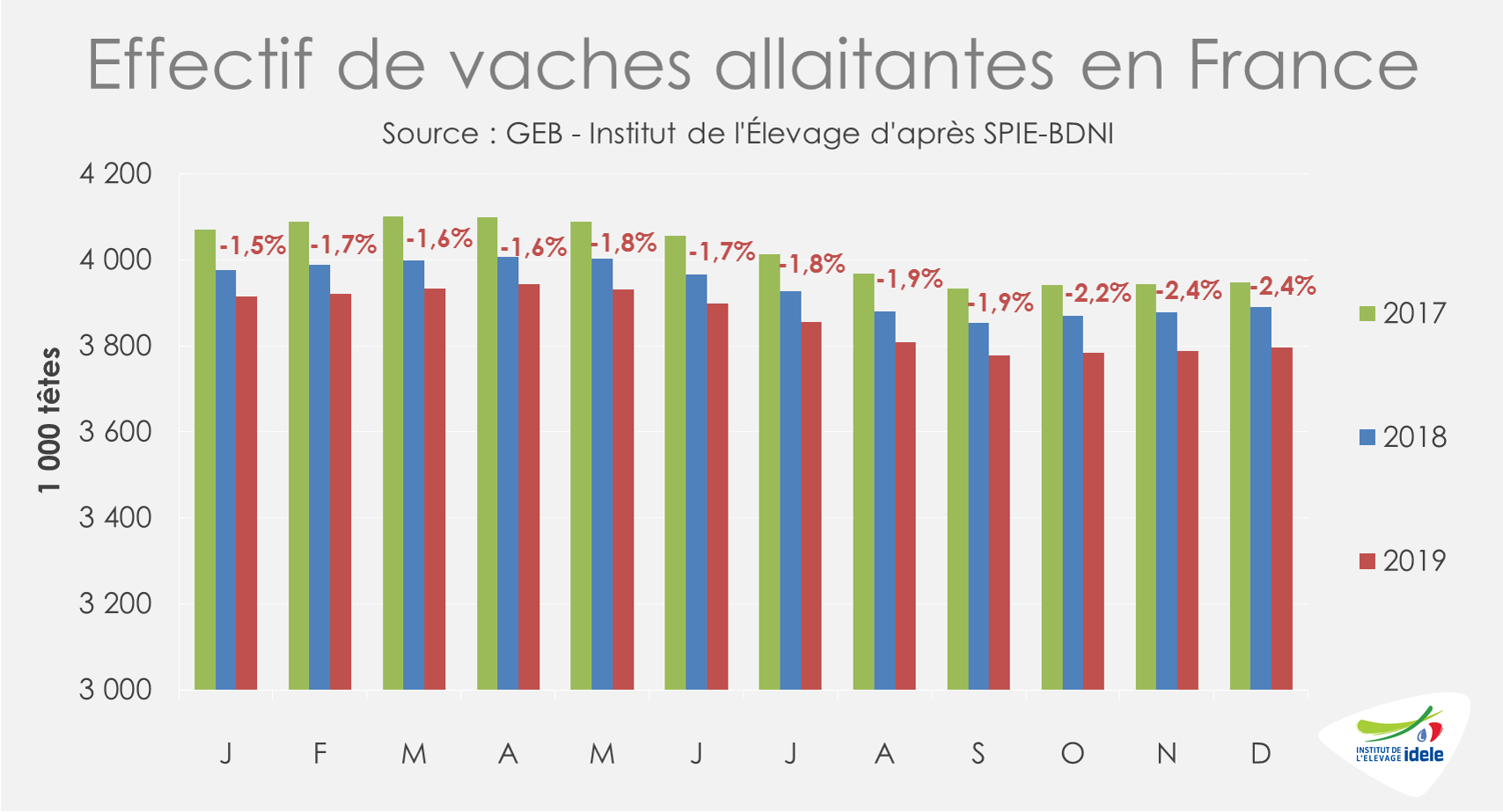

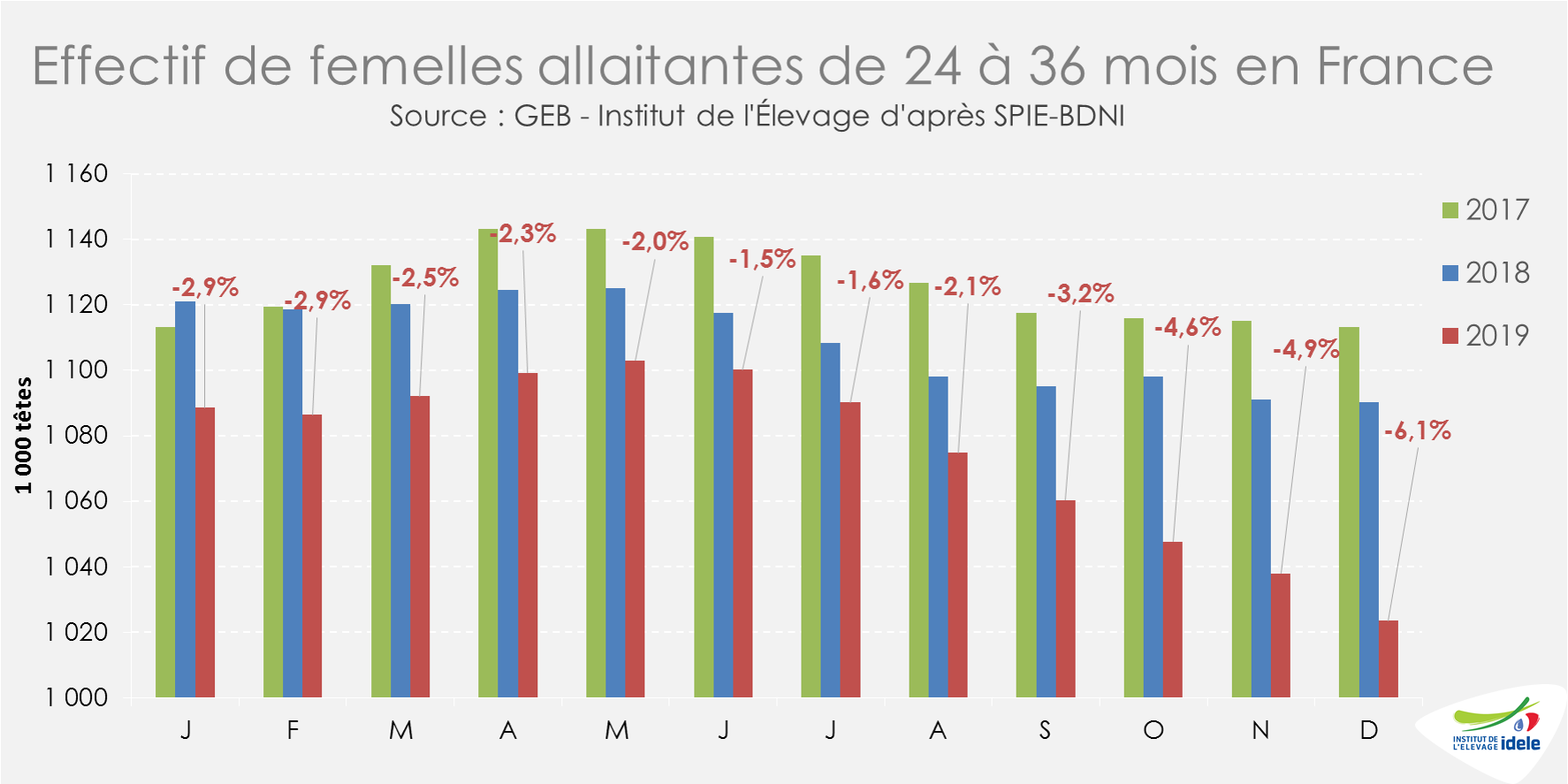

Pour la 5ème année consécutive, le cheptel bovin allemand diminue. D’après l’enquête cheptel, le troupeau de vaches allemandes a perdu près de 100 000 têtes entre novembre 2018 et novembre 2019 (-2,1% /2018), à 4,65 millions de têtes. Cette baisse concerne aussi bien les vaches laitières (-2,2% à 4,01 millions de têtes) qui constituent de loin l’essentiel du cheptel national que les vaches allaitantes (-1,6% à 0,64 million de têtes).

POLOGNE : abattages en hausse, les prix restent sous pression

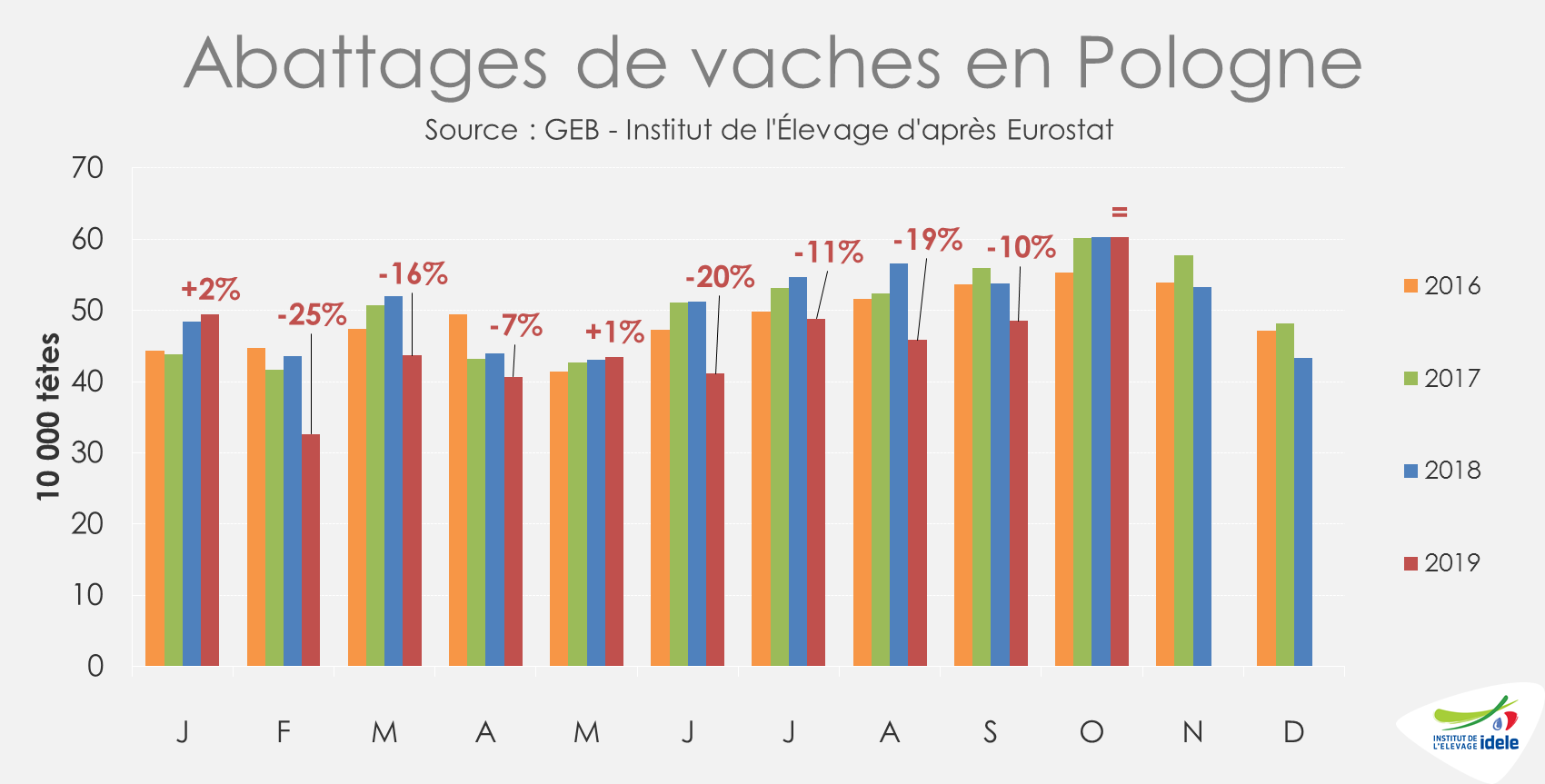

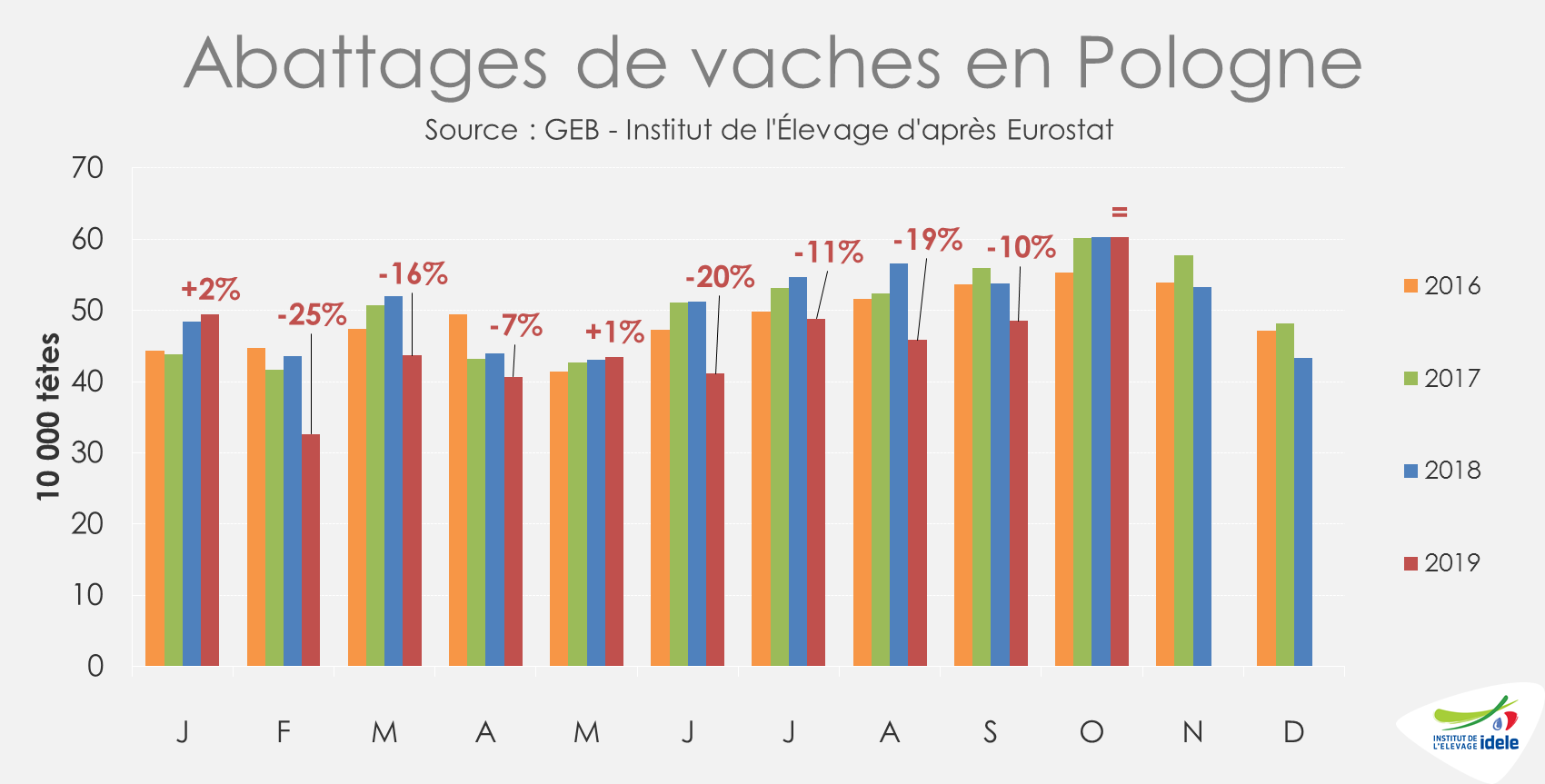

En Pologne, alors que les abattages de réformes étaient réduits depuis février 2019 en raison des scandales de fraudes à la vache malade et au faux steak haché, ceux-ci semblent se redresser en fin d’année. Ainsi, en octobre 2019, 60 000 vaches ont été abattues soit un effectif équivalent au même mois de 2018. Cependant, en cumul sur les 10 premiers mois de l’année, le repli reste fort (-10% /2018 et -8% /2017).

Côté cotations, si l’hémorragie semble désormais endiguée les prix des vaches polonaises pâtissent d’un marché européen déprimé et restent en queue de peloton sur le marché communautaire. D’après Eurostat, entre les semaines 46 et 50, la cotation de la vache O est resté stable à 2,53 €/kg de carcasse courant décembre (-6% /2018 et -14% /2017). Les prix polonais restent inférieurs à ceux pratiqués en France (-15%), au Royaume-Uni (-9%), en Allemagne (-5%) ou encore en Irlande (-3%).

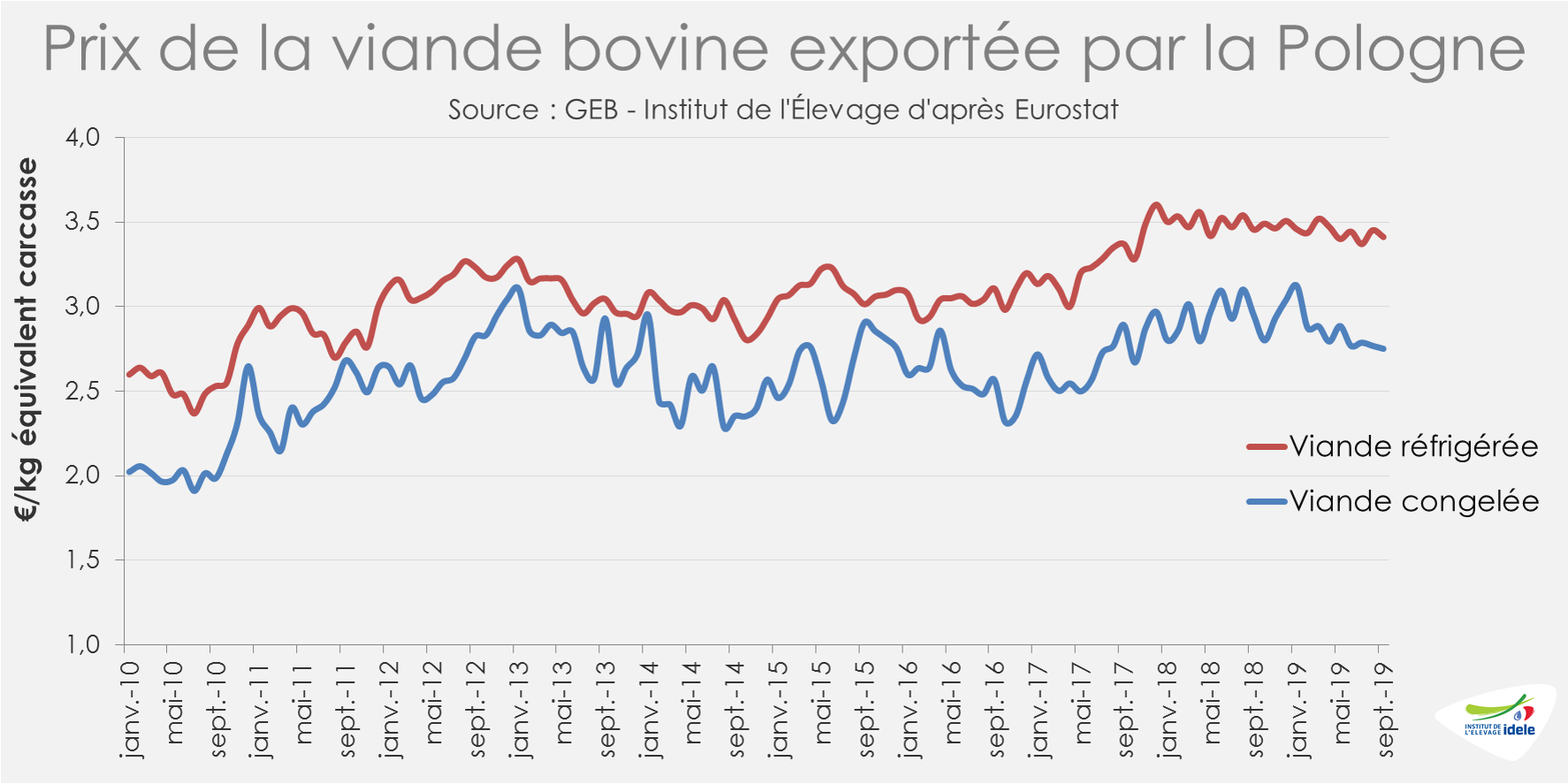

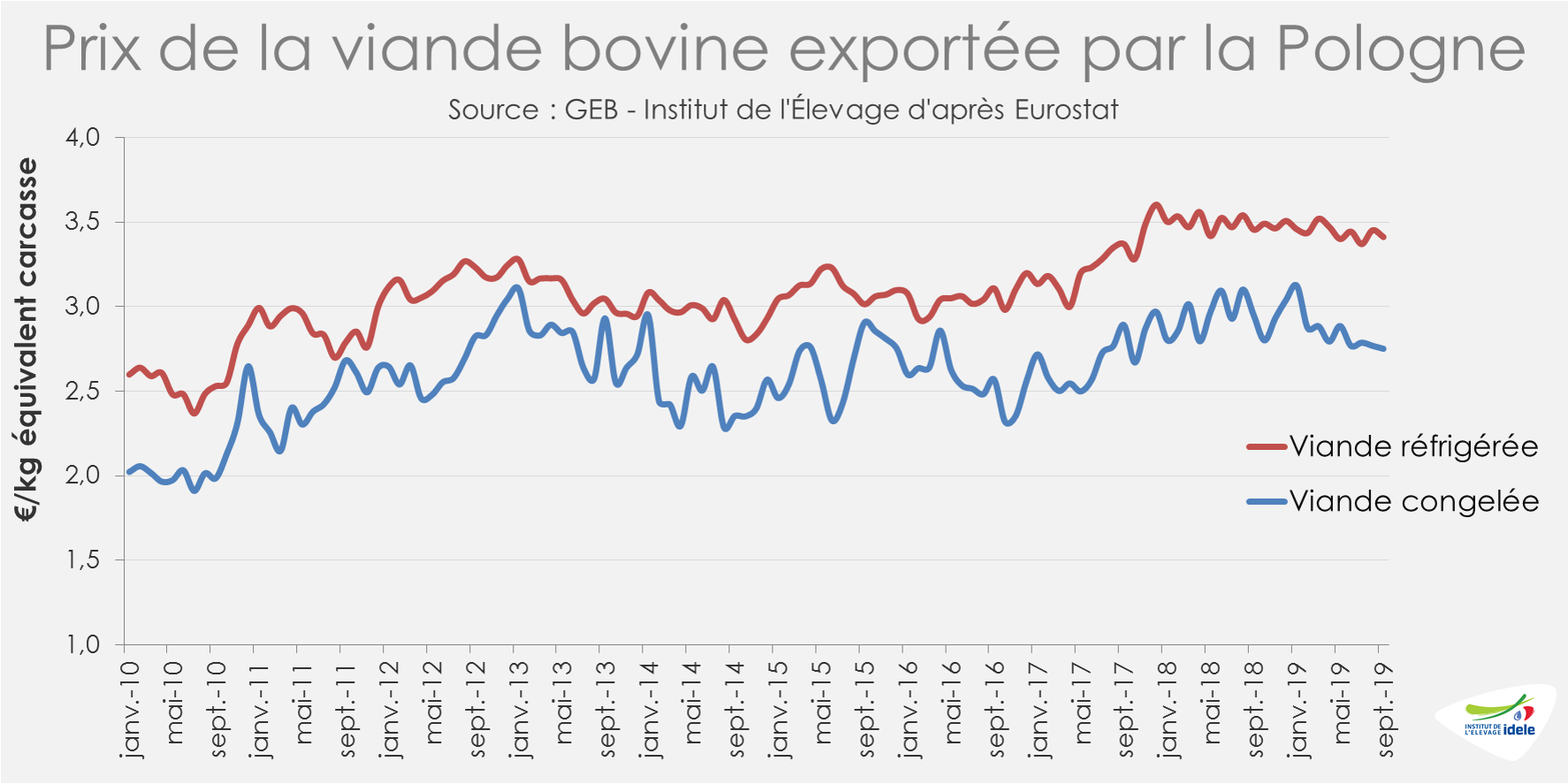

Jusqu’ici, la filière bovine polonaise est pénalisée par des exports en retrait conséquent. En cumul sur les trois premiers trimestres de 2019, les expéditions de viande polonaise réfrigérée et congelée ont diminué de 15 600 téc (-5% /2018 et -4% /2017). Face à la défiance des importateurs après les crises de début 2019, les opérateurs polonais ont dû s’adapter en ayant notamment recours à la congélation pour gérer les stocks. Entre janvier et septembre dernier, les envois de viande congelée ont bondi de +19% à 99 400 téc quand ceux de viande réfrigérée ont chuté de -12% à 223 900 téc. Ce nouvel équilibre se fait au détriment du prix. En un an, le prix de la viande bovine polonaise congelée exportée a perdu 10 centimes (-3% /2018) à 2,85 €/kg éc.

IRLANDE : retour à la « normale » des abattages, les prix stagnent

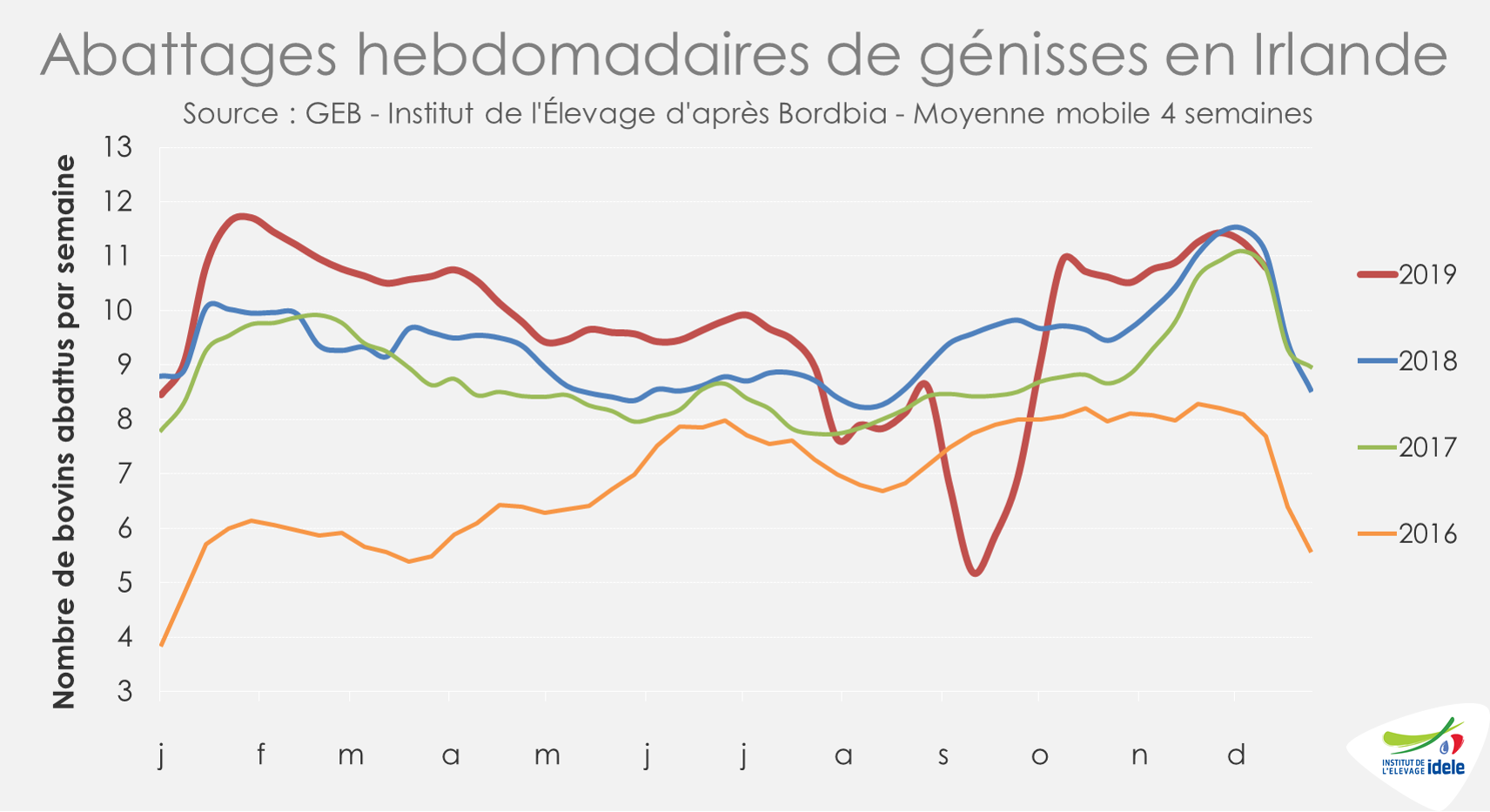

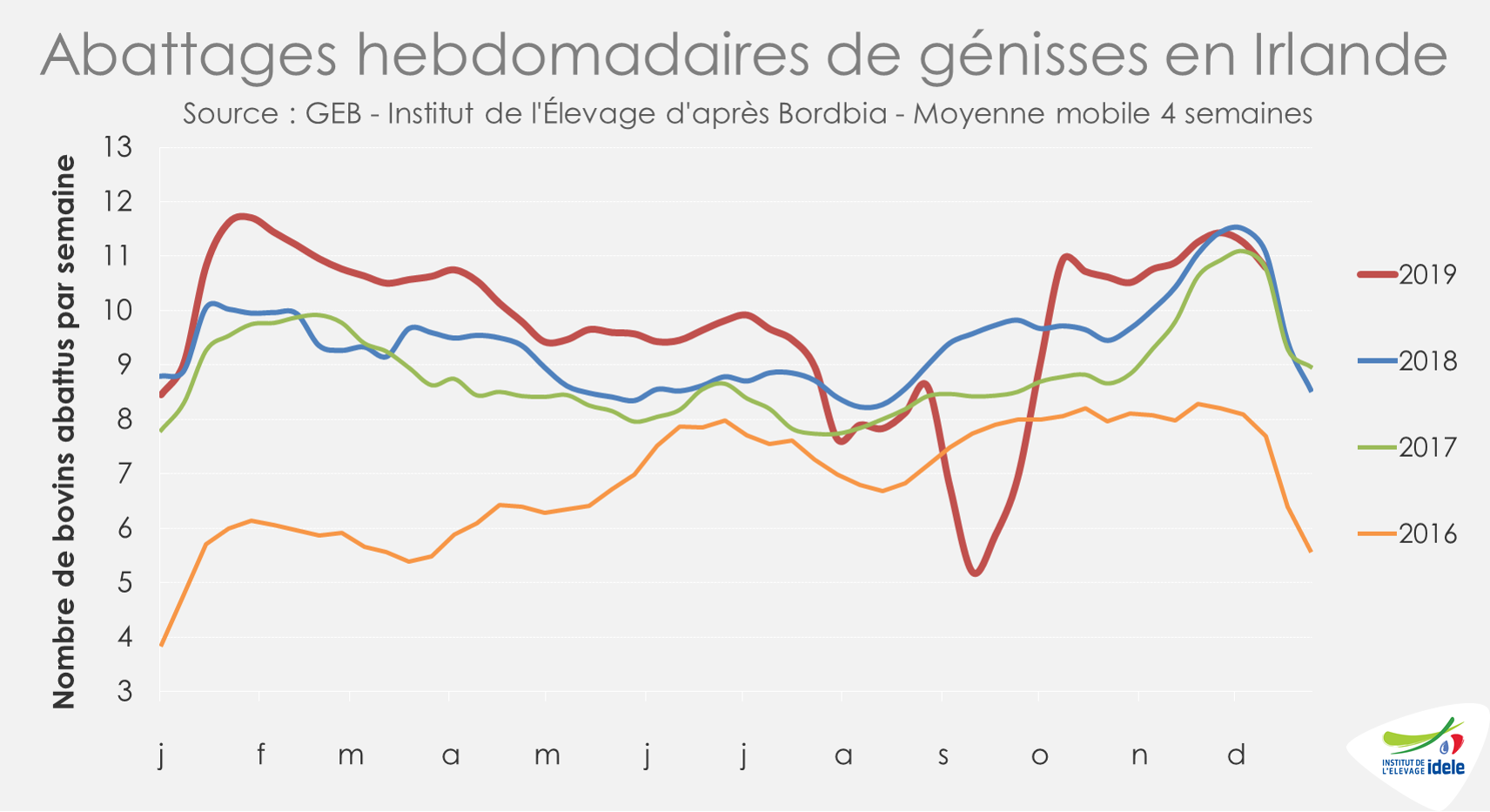

En Irlande, le blocage des abattoirs à la fin de l’été avait créé des files d’attentes, notamment pour les animaux les plus âgés. En effet, à la réouverture des abattoirs les animaux les plus jeunes ont été abattus en priorité. Ainsi, dès le début du mois d’octobre, les abattages de génisses avaient bondi réduisant ainsi les files d’attentes en ferme pour ce type d’animaux. Depuis, la situation semble être assainie. D’après l’indicateur hebdomadaire de Bord Bia, sur les 4 dernières semaines connues (semaines 48 à 51), les abattages de génisses ont même reculé (-3% /2018). En cumul depuis le début de l’année, les abattages de génisses ont sensiblement progressé (+4%/ 2018 et +10% /2017).

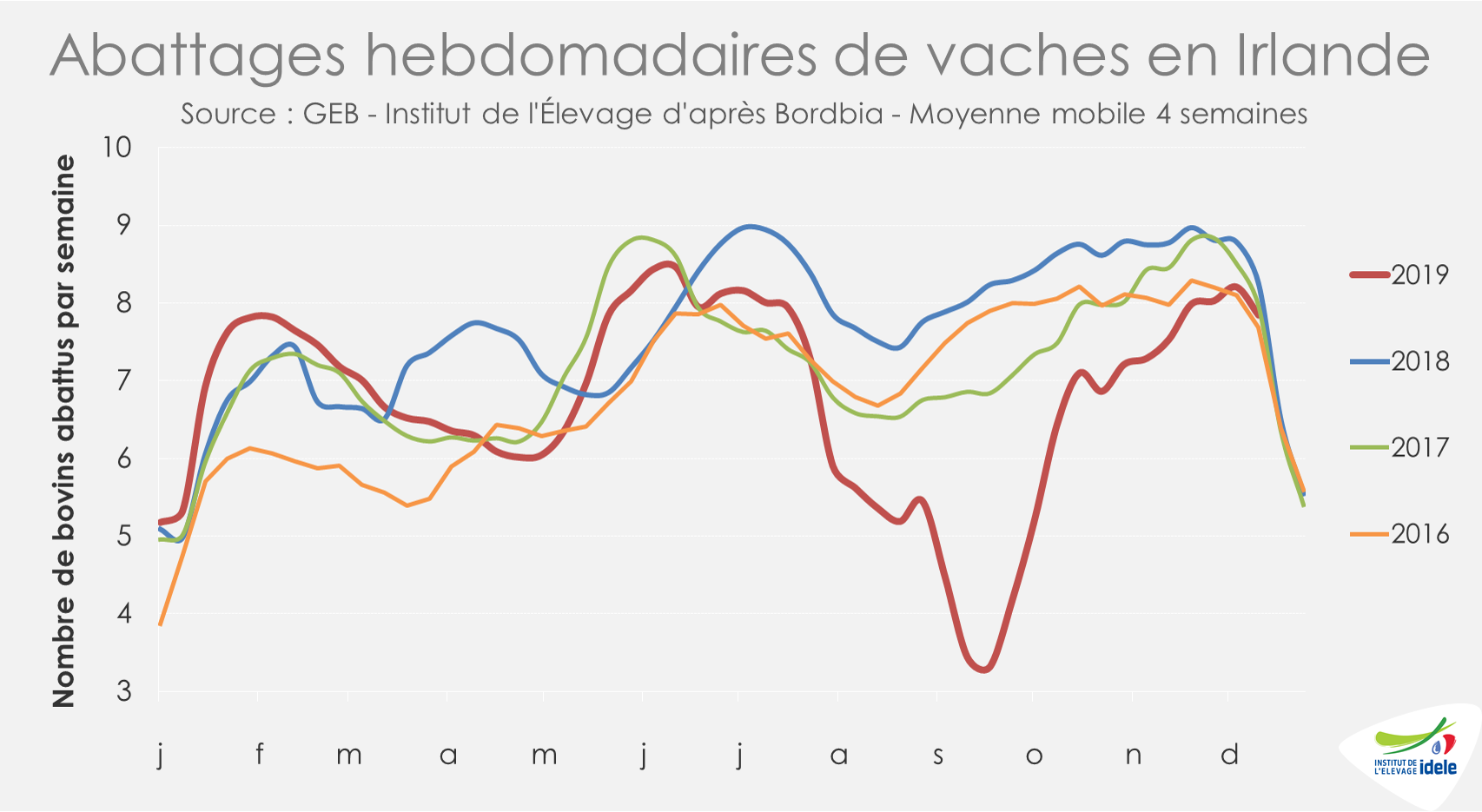

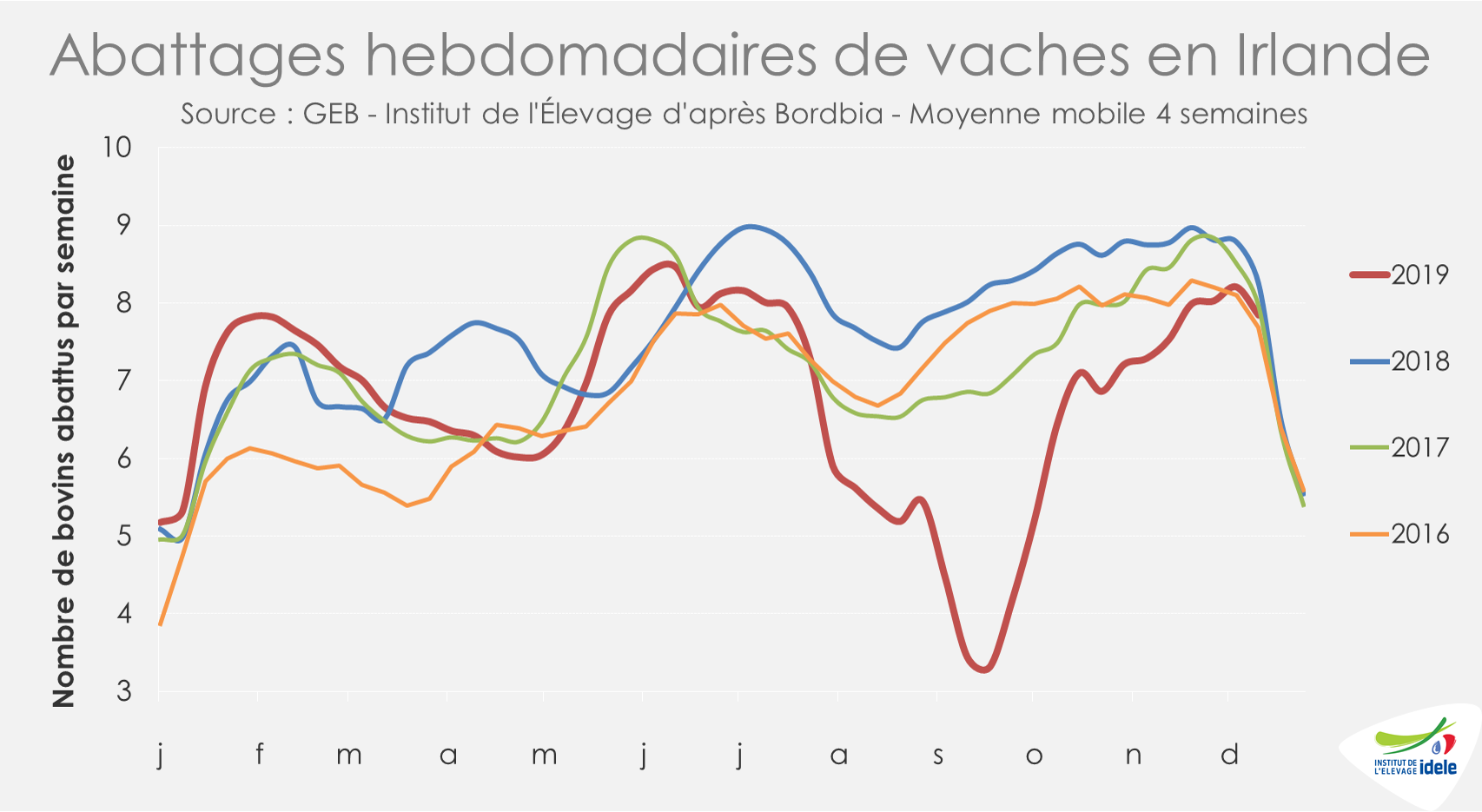

Le rythme d’abattage de vaches a mis plus de temps à se rétablir. De nombreux opérateurs font encore état de stocks présents en ferme. Sur les 4 dernières semaines incluant les fermetures habituelles de Noël, les abattages de vaches sont désormais en retrait par rapport à une année 2018 exceptionnelle (-5% /2018) et proches des standards des années précédentes (-1% /2017 et +2% /2016).

Actuellement, si les abatteurs semblent demandeurs de marchandises, les prix restent globalement en berne pour toutes les catégories malgré la multiplication des protestations des éleveurs depuis le début de l’été. Ainsi, d’après Eurostat, la cotation irlandaise de la vache O peine à atteindre les 2,62 €/kg de carcasse fin décembre. Elle s’est néanmoins appréciée de 5 centimes en 4 semaines, mais reste inférieure à celle des années précédentes (-2% /2018 et -19% /2017). Seule la cotation polonaise reste inférieure (-3%).

Le cheptel allaitant a encore reculé en 2019, pour la 4ème année consécutive. D’après Irish Cattle Breeding Federation (ICBF), l’effectif de vaches a reculé de 42 000 têtes en un an, à 934 000 têtes en décembre (-4% /2018). Entre 2016 à 2019, le troupeau allaitant irlandais a perdu près de 84 000 vaches.

ROYAUME-UNI : entre consommation domestique en berne et hausse des exportations

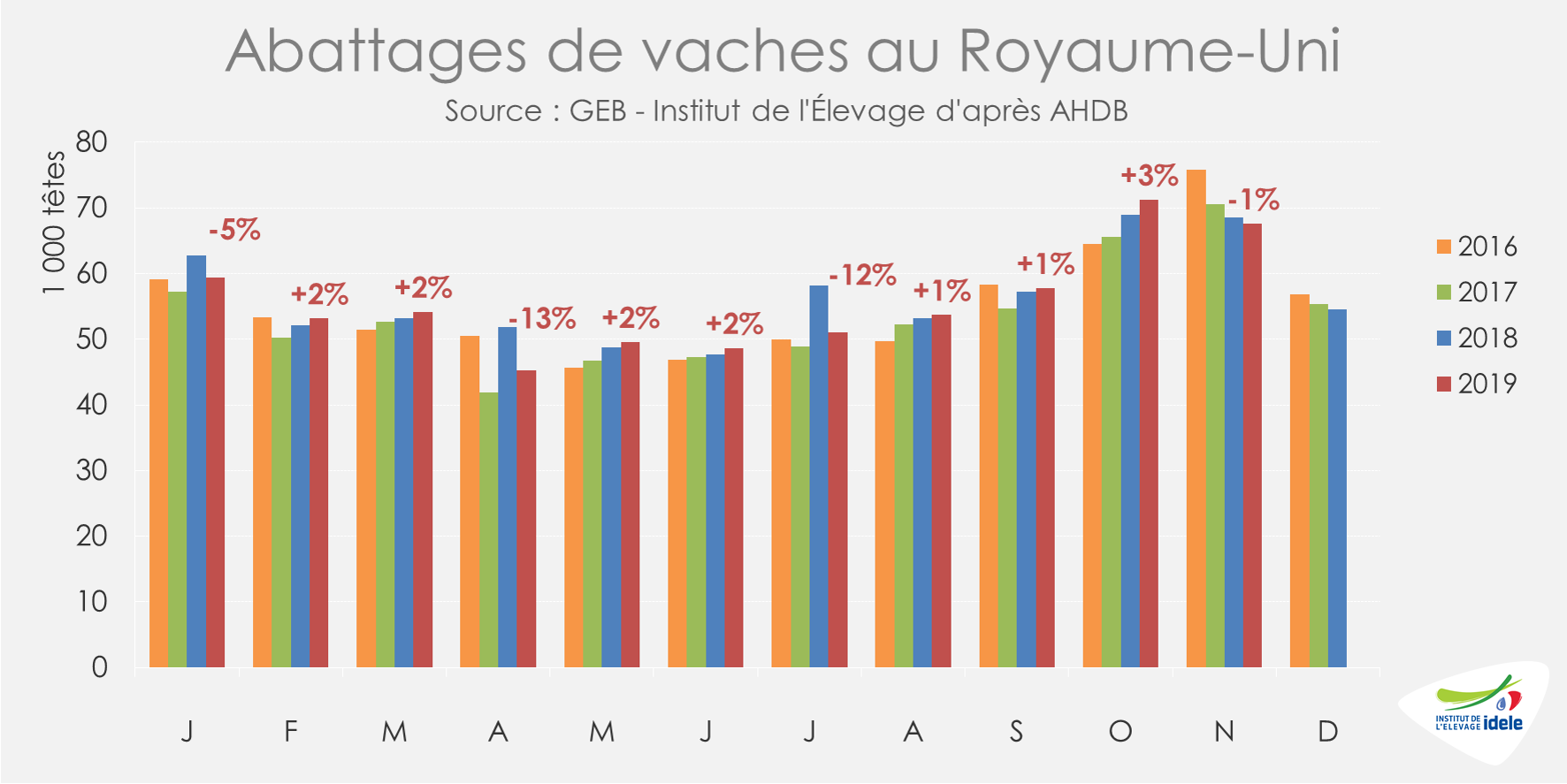

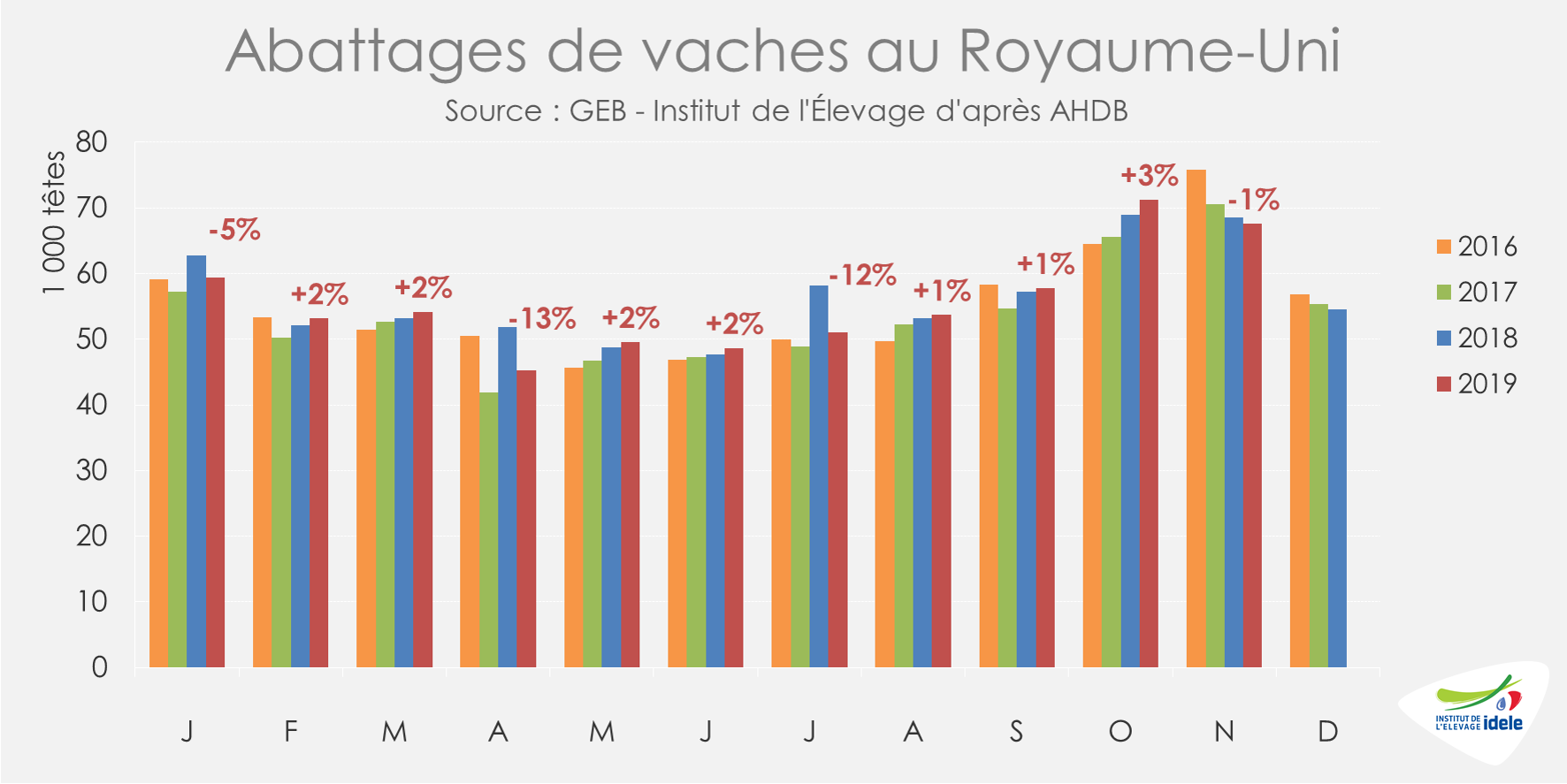

Entre janvier et novembre 2019, 611 000 vaches ont été abattues au Royaume-Uni d’après les statistiques d’AHDB. Soit un niveau intermédiaire entre l’année 2018, exceptionnelle pour cause de sécheresse, et les années 2017 et 2016, plus classiques (-2% /2018 ; +4% /2017 et +1% /2016).

Face à un marché européen plutôt lourd, les cotations britanniques sont à la peine comme partout ailleurs dans l’Union européenne, même si la tendance semble à l’accalmie. Le cours de la vache O au Royaume-Uni a repris 10 centimes en 4 semaines (+4%) pour s’établir à 2,79 €/kg de carcasse en semaine 50. Ce niveau est désormais intermédiaire entre 2017 et la mauvaise année 2018 (+10% /2018 et -7% /2017).

D’ici la sortie de l’UE, le 31 janvier 2020, les opérateurs britanniques ont diversifié leur clientèle. Avec un taux de change stable et toujours intéressant en 2019 (-0,7% /2018 en moyenne annuelle), les exportations de viande bovine réfrigérée et congelée depuis le Royaume-Uni ont nettement progressé sur les 10 premiers mois de l’année (+23% /2018 à 110 000 t) s’approchant du pic du début de la décennie en 2011. Les envois de viande bovine vers les pays tiers ont ainsi bondi (+88% /2018) notamment vers l’Asie. Les exportations progressent également vers l’UE (+23%) à l’exception notoire de l’Allemagne. Dans le même temps, les importations ont nettement reflué qu’elles soient originaires de l’UE (-13% /2018) ou non (-52%). Toutes les origines sont concernés et notamment l’Irlande (-8%). Le marché britannique se renationalise mais se restreint. Par bilan, la consommation a en effet sensiblement régressé (-7% /2018).