Très bien orientés depuis janvier, les cours des ingrédients laitiers s’apprécient plus modérément depuis avril. Face à une demande internationale toujours ferme, le rétablissement progressif de la production laitière européenne améliore l’équilibre offre/demande d’autant que la production laitière demeure dynamique aux Etats-Unis.

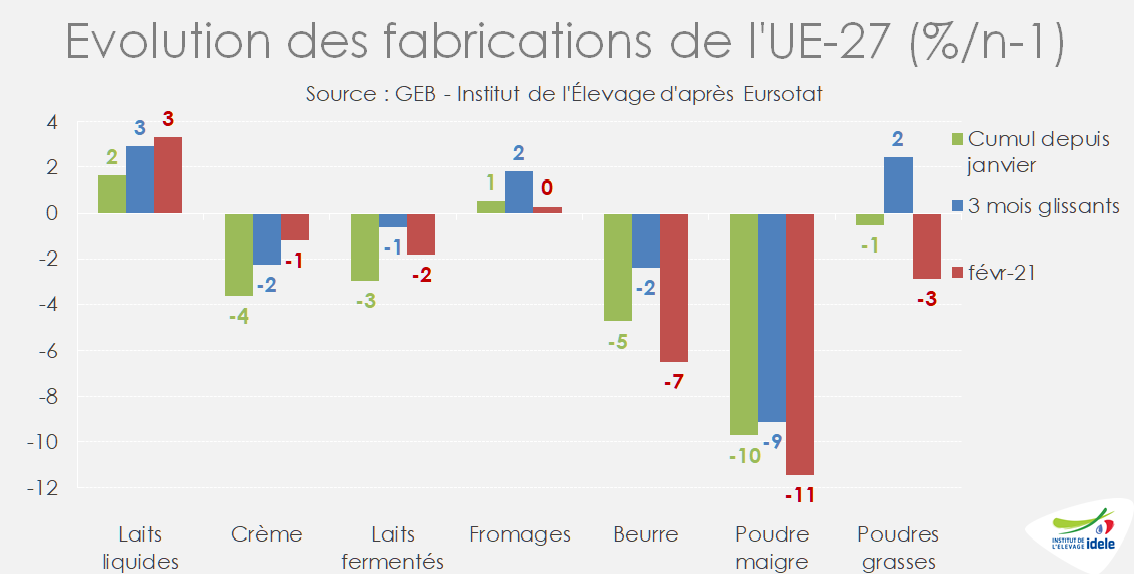

Le fort ralentissement de la collecte européenne a réduit en premier lieu les fabrications de beurre et poudre maigre au 1er trimestre. Celles de fromages et de poudres grasses ont peu varié d’une année sur l’autre, tandis que celles de laits liquides sont restées dynamiques, la fermeture plus ou moins totale de la restauration commerciale stimulant les achats de laits conditionnés. En revanche, les fabrications de crème conditionnée et de laits fermentés ont reflué de -4% et -3% sur la même période.Les exportations de l’UE-27 sur pays tiers ont globalement bien résisté à la chute de la collecte. Les fabricants ont puisé dans leurs stocks et la demande européenne globale a probablement marqué le pas.

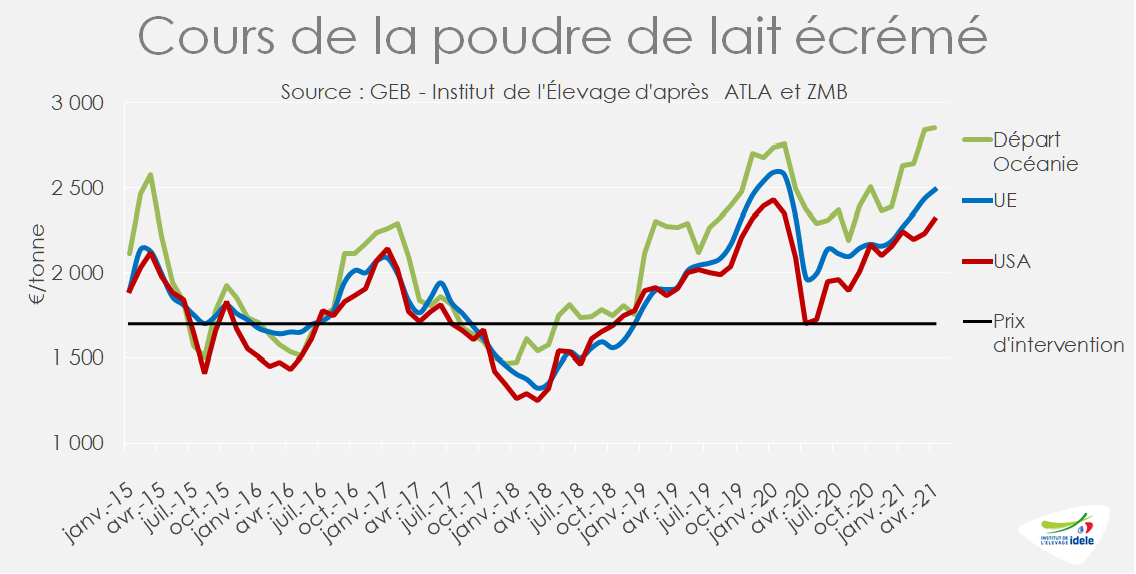

Poudre maigre : des cours toujours bien orientés

Le cours de la poudre maigre dans l’UE-27 a dépassé le seuil de 2 500 €/t début mai, soit désormais son plus haut niveau depuis début 2014, à la veille de la seconde crise laitière. Il s’est apprécié de +280 € en quatre mois (+13%) et de +30% en un an. La poudre maigre européenne demeure plus compétitive que la poudre océanienne (2 850 €/t en avril), mais moins que les fabrications états-uniennes (2 320 €/t en avril).

La hausse des cours s’explique par les disponibilités ralenties dans l’UE-27, partiellement compensées par les disponibilités plus abondantes aux États-Unis, face à une demande internationale toujours ferme. Les principaux importateurs, Chine en tête, ont accru leurs achats sur les deux premiers mois (+13% /2020). En face les disponibilités des principaux exportateurs sont à peine suffisantes.

Les exportations de la Nouvelle-Zélande ont fortement fléchi (-25%) sur les deux premiers mois, celles de l’UE-27 ont été quasi maintenues (-2% à 145 000 t) grâce à du déstockage. Le dynamisme des exportations états-uniennes (+19% d’un hiver à l’autre) et le sursaut des exportations australiennes, argentines et uruguayennes, qui pèsent peu sur le marché mondial, ont presque compensé le recul de la Nouvelle-Zélande.

Dans les prochains mois, le repli européen et océanien devrait se renforcer tandis que les États-Unis devraient encore accroître leurs parts de marchés, grâce à des fabrications dynamiques et des stocks conséquents.

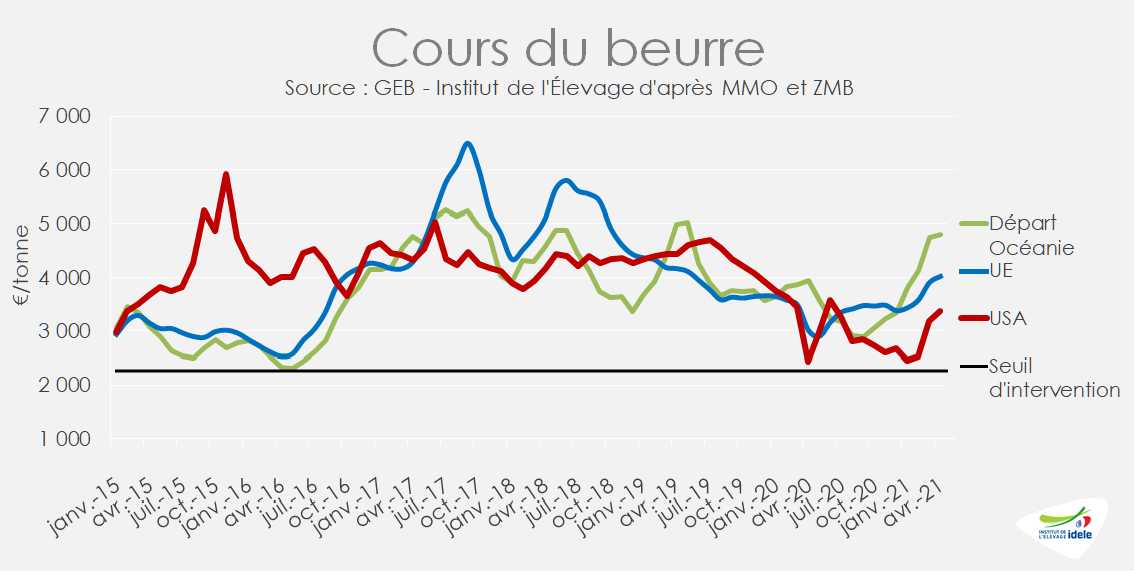

Beurre : Marché ferme

Le cours du beurre dans l’UE-27 s’est stabilisé autour de 4 000 €/t en avril, après avoir progressé de +19% en 4 mois et de +35% depuis un an. En France, il s’établit sur le marché spot à 4 290 €/t en 1ère semaine de mai, après avoir enregistré une hausse plus prononcée. En Océanie, il a continué de s’apprécier à 4 800 €/t en avril (+25% depuis janvier et +50% depuis un an). Les disponibilités y sont très réduites non seulement en raison de la baisse saisonnière de la production laitière, mais aussi des orientations industrielles de Fonterra qui privilégie les poudres grasses au mix beurre/poudre maigre.

Dans l’UE-27, les fabrications sont aussi ralenties, alors que la demande européenne est plutôt robuste du fait notamment d’achats des ménages toujours importants. D’un côté, les exportations de beurre ont chuté de -22% /2020 sur deux mois, de l’autre les importations ont presque doublé (+83%), mais demeurent relativement marginales.

Aux États-Unis, malgré des fabrications quasi-stationnaires au 1er trimestre, les exportations ont plus que doublé à 12 000 t et les imports ont chuté du fait de stocks conséquents (+46 000 t sur la même période à 160 000 t début avril). La demande intérieure de beurre est visiblement moins ferme. Très bas à l’entrée de l’hiver, le cours du beurre s’est apprécié de +900 €/t à 3 360 €/t en avril, mais demeure bien moindre que dans l’UE et en Océanie.

Les exportations océaniennes de beurre ont aussi reculé de -6% à 81 000 t, si bien que les échanges internationaux ont reflué significativement, de -12% sur les deux premiers mois de 2021 selon ATLA, faute de disponibilités. La Chine a notamment réduit ses achats de beurre (-17% à 26 500 t sur janvier-février) qui proviennent essentiellement de Nouvelle-Zélande, tandis qu’elle a accru ceux de beurre européen, à 3 000 t. Cela reste un volume modeste comparé aux exportations néozélandaises (>20 000 t).

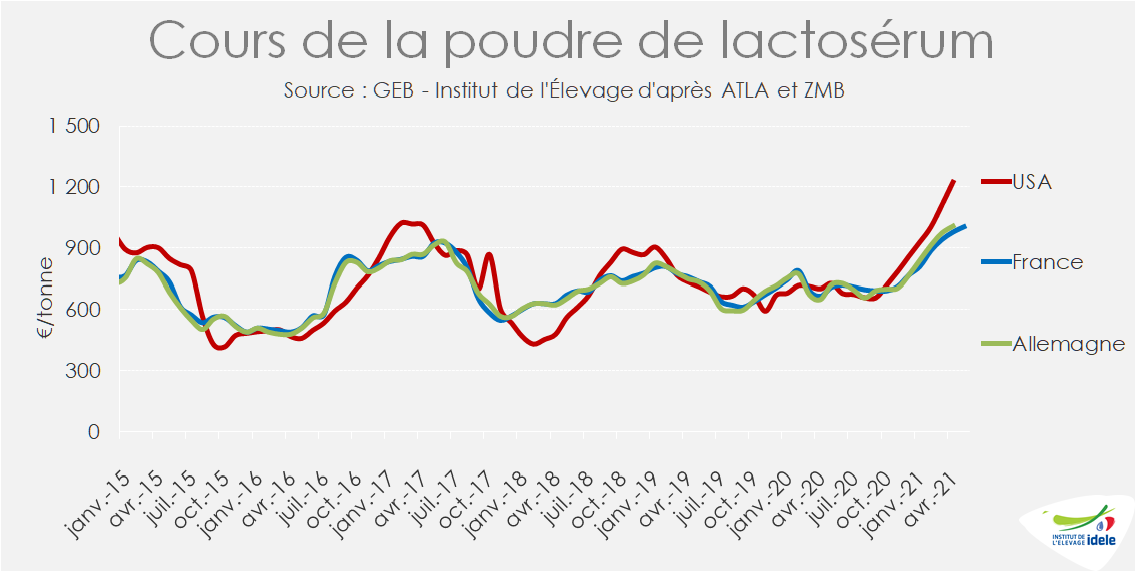

Lactosérum en poudre : Flambée des cours

Le prix de la poudre de lactosérum a franchi le seuil des 1 000 €/t fin avril en France. Soit +27% en 4 mois et +48% en un an. Elle a rejoint le haut niveau de début 2014, avant la seconde crise laitière. La demande chinoise tire toujours les cours. Ses importations ont bondi de +50% en deux mois à 125 000 t, essentiellement en provenance des deux principaux fournisseurs, l’UE-27 et les États-Unis, qui ont chacun accru de près de un quart leurs exportations totales sur la même période. Les achats chinois pourraient cependant ralentir si les difficultés de recapitalisation du cheptel porcin en Chine se confirmaient.

Aux États-Unis, les fabrications de poudre lactosérum ont toutefois marqué le pas au 1er trimestre, malgré les fabrications fromagères croissantes, du fait du dynamisme des fabrications de concentrés de protéiques sériques (+9% /2020 pour les WPC et +20% pour les WPI). Cette préférence pour les produits à plus forte teneur en protéines, fortement demandées sur les marchés intérieur et mondial, continue de maintenir la tension sur le marché du lactosérum en poudre.

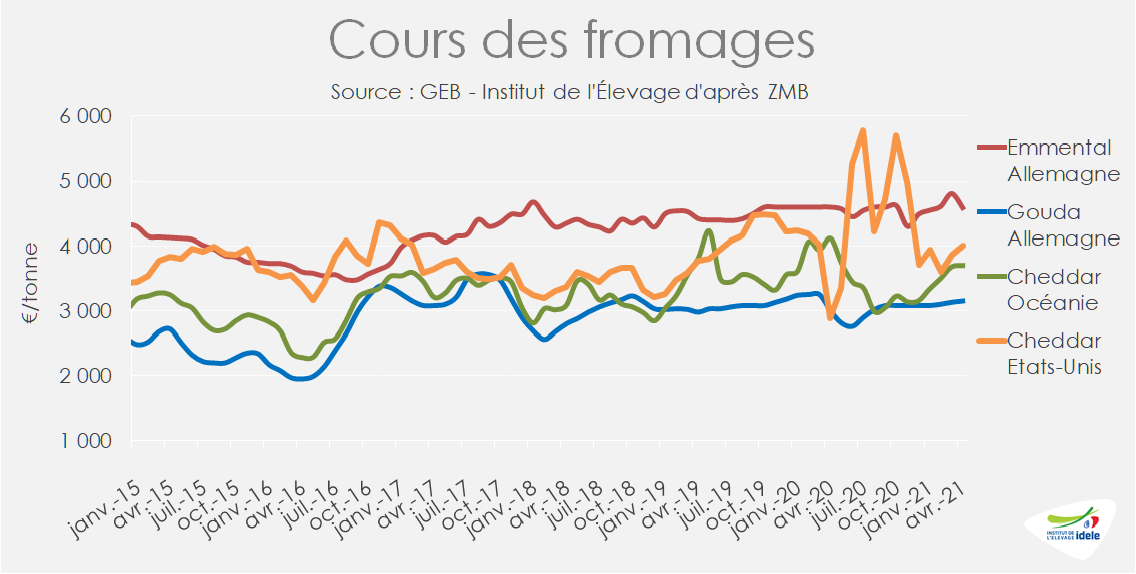

Marché des fromages plutôt équilibré

Le cours de l’emmental est d’une grande stabilité en Allemagne (4 855 €/t en avril), tandis que celui du gouda, à 3 150 €/t en avril, s’est faiblement apprécié (+2% en 4 mois et +5% en un an). Le marché européen des fromages parait globalement bien équilibré avec des fabrications stables qui couvrent la demande intérieure et les débouchés extérieurs. Les exportations de l’UE-27 ont rebondi en février, après avoir traversé un trou d’air en janvier, et affichent un recul de -2% /2020 sur deux mois.

En revanche, le cours du cheddar s’est tendu en Océanie (+11% en 4 mois à 3 700 €/t en avril). La Nouvelle-Zélande peine à satisfaire la demande asiatique, en premier lieu chinoise (+33% sur 2 mois à 30 700 t). Ses exportations ont fortement progressé début 2021 (+9% /2020 sur deux mois). L’Australie et l’Argentine ont accru leurs expéditions aidées par une reprise de leur production laitière.

Enfin, les exportations états-uniennes ont été stables au 1er trimestre, malgré des fabrications dynamiques. La reprise de l’activité du food service a relancé la demande intérieure et tiré les cours, si bien que le cheddar états-unien à 4 000 € /t en avril est moins compétitif que l’océanien. En somme les échanges internationaux enregistrent un léger tassement.

Poudres grasses : cours stabilisés

En avril, les cours de poudres grasses se sont stabilisés à 3 155 €/t dans l’UE-27 et à 3 420 €/t en Océanie. Après avoir grimpé respectivement de +430 € et +820 € en quatre mois, ils se situent désormais +20% et +33% au-dessus de leur niveau d’avril 2020. Depuis janvier, les prix sont alignés de part et d’autre de l’Atlantique, suite à une plus forte remontée des prix aux États-Unis durant l’automne 2020.

Les échanges internationaux ont été très dynamiques au 1er trimestre, signe d’une demande croissante dans les pays déficitaires qui a stimulé les fabrications dans les principaux pays exportateurs. Les échanges internationaux auraient progressé au 1er bimestre de +6% d’une année sur l’autre, selon ATLA. La Nouvelle-Zélande a encore accru ses expéditions, l’UE-27 les a maintenues au même niveau que début 2020, tandis que les fournisseurs secondaires (Australie, Argentine et Uruguay) ont relancé leurs fabrications et leurs exportations grâce à la nette reprise de leur production laitière.

La Chine a acheté plus de la moitié des échanges supplémentaires (+9% à 243 000 t). Le Brésil a aussi doublé ses imports grâce à des disponibilités plus abondantes en Argentine et en Uruguay.