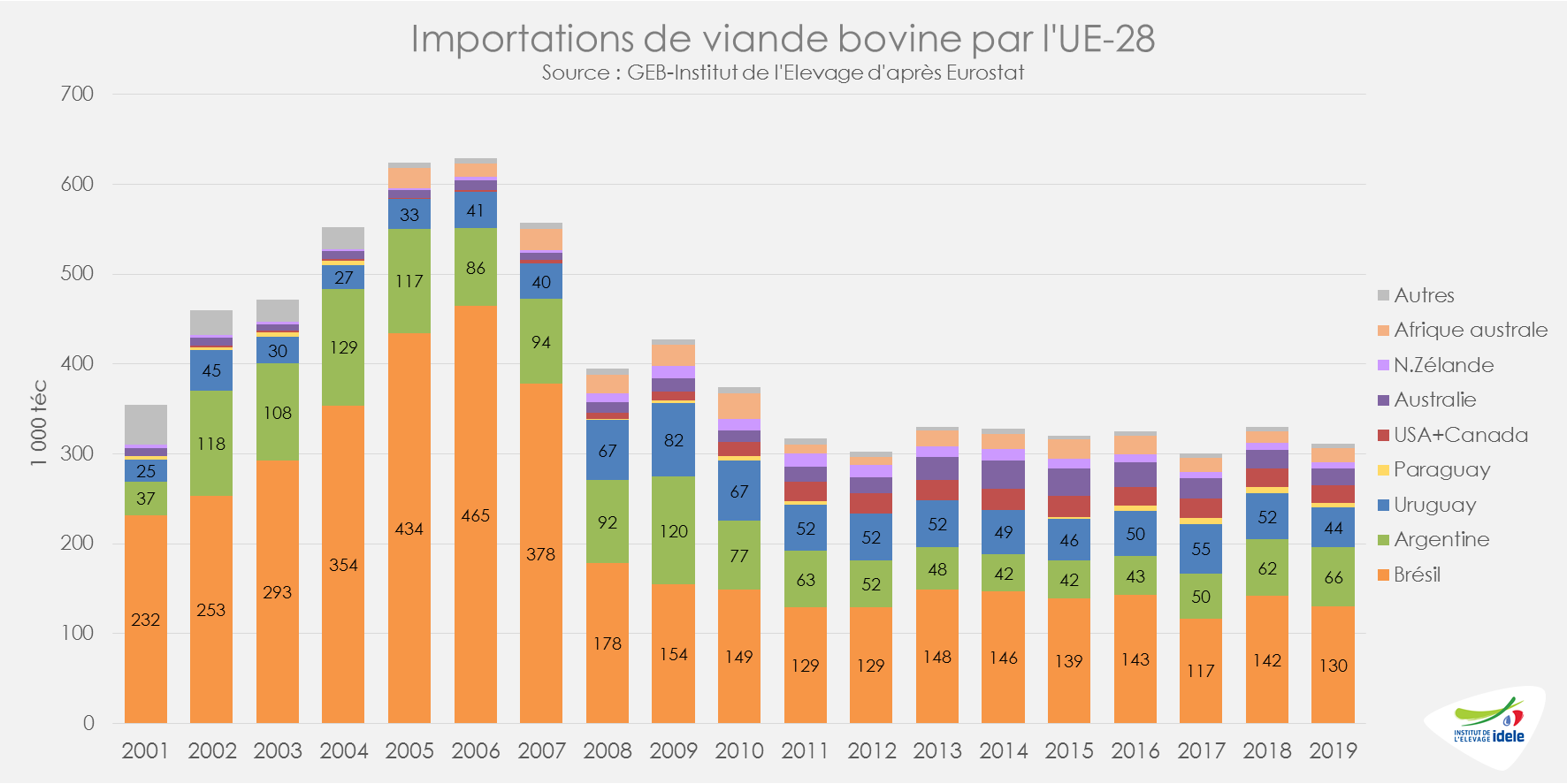

De récents articles parus dans la presse française font état de grandes difficultés des pays du Mercosur à exporter de la viande bovine vers l’UE suite au confinement quasi-généralisé. Rappelons que le Mercosur est de très loin le principal fournisseur tiers de viande bovine de l’UE (pour les ¾ environ), Brésil, Argentine et Uruguay en tête.

Ces exportations sont, en volume, constituées pour près de moitié de pièces réfrigérées haut de gamme, pour 1/3 de découpes congelées, le reste étant des préparations cuites (surtout destinées au marché britannique).

Les découpes trouvent essentiellement leur débouché dans la restauration hors domicile, puis dans les magasins de viandes congelées au détail (frozen centers) et, de façon moindre, dans les linéaires des GMS dans quelques pays (notamment en Allemagne et en Italie).

Avec la fermeture de la quasi-totalité des restaurants à table en UE, on comprend bien le désarroi des exportateurs mercosuriens, surtout dans le contexte où le pré-accord UE-Mercosur signé fin juin 2019 leur promettait des débouchés supplémentaires en Europe… C’est un peu comme si, après leur avoir fait miroiter du gâteau supplémentaire, on les privait brutalement de dessert…

Certes, le déconfinement en Chine leur promet de possibles débouchés supplémentaires, alors que le marché chinois capte déjà entre la moitié et les ¾ des volumes de viande bovine qu’ils exportent. Mais le marché européen reste de loin le plus rémunérateur pour les pièces d’aloyaux, les plus qualitatives, qu’ils exportent peu sur les autres marchés.

Nous avons donc voulu en avoir le cœur net. Avec une opportunité : les pays mercosuriens publient leurs exportations avec une réactivité difficilement égalable, puisque Brésil et Uruguay ont déjà publié leurs exportations de mars 2020 quand seules les importations de janvier sont à cette date disponibles pour l’UE. Certes, il faut compter environ un mois avant que ces viandes n’arrivent à bon port en Europe et puissent être dédouanées, mais cela donne une bonne indication des disponibilités en avril-mai 2020.

La situation est disparate selon les pays, mais les exportations vers l’UE, si elles sont plutôt en baisse par rapport à 2019, ré-augmentent progressivement depuis le début de l’année 2020, en particulier depuis le Brésil et l’Uruguay.

Nous ferons le point la semaine prochaine sur les prix à l’exportation depuis ces pays mercosuriens.

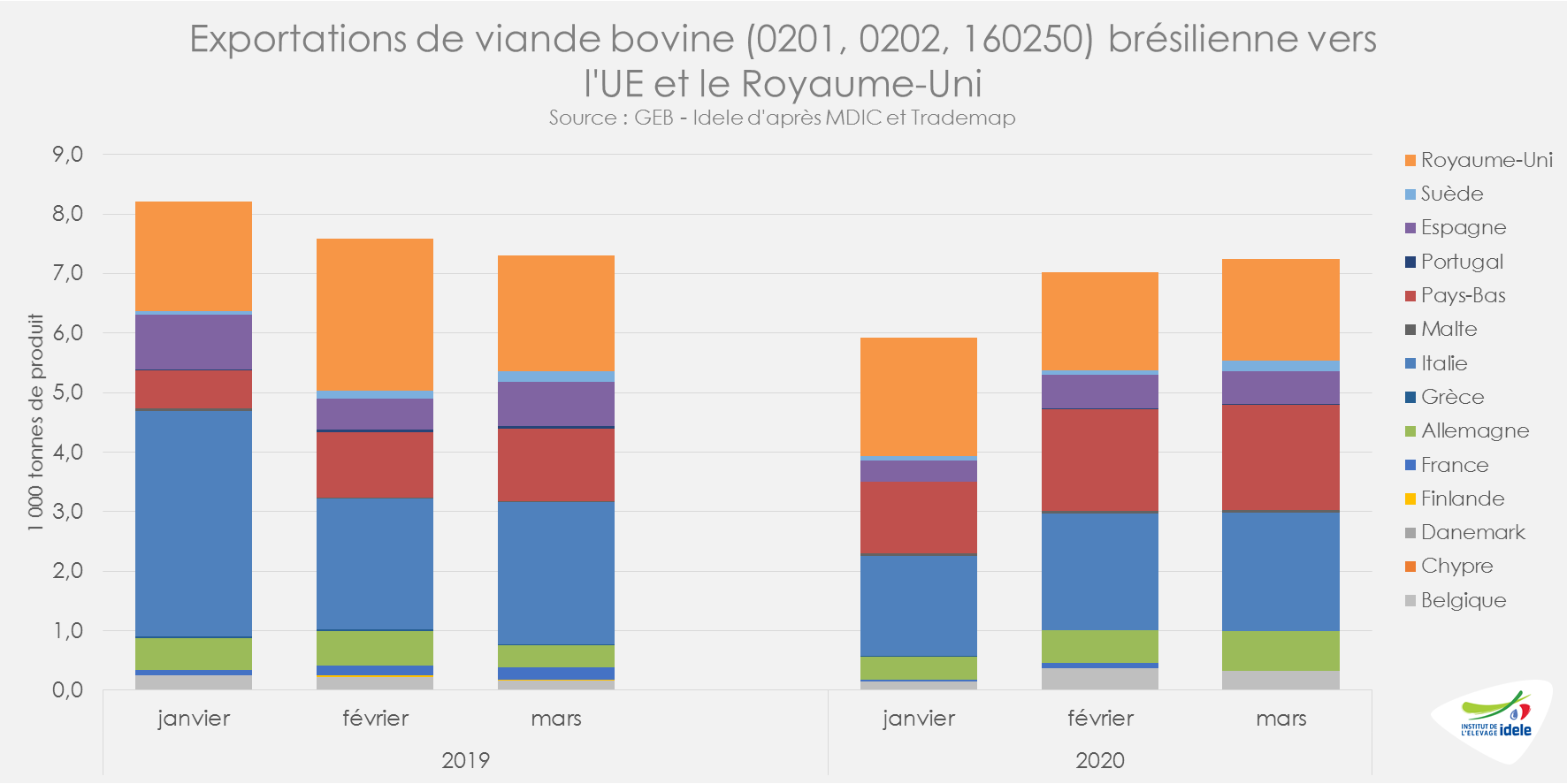

Brésil : les exportations totales progressent y compris en mars, notamment vers la Chine

Les données des douanes publiées par le Ministère de l’Industrie du Commerce Extérieur (MDIC) prennent en compte les exportations jusqu’à la fin mars 2020. Les exportations de viande bovine ne semblent pas avoir été globalement freinées par la crise mondiale du COVID-19. Sur le premier trimestre, elles ont encore globalement progressé de 4,2% /2019 pour l’ensemble des viandes bovines, sous les lignes tarifaires 0201 (viandes réfrigérées), 0202 (viandes congelées) et 160250 (préparations).

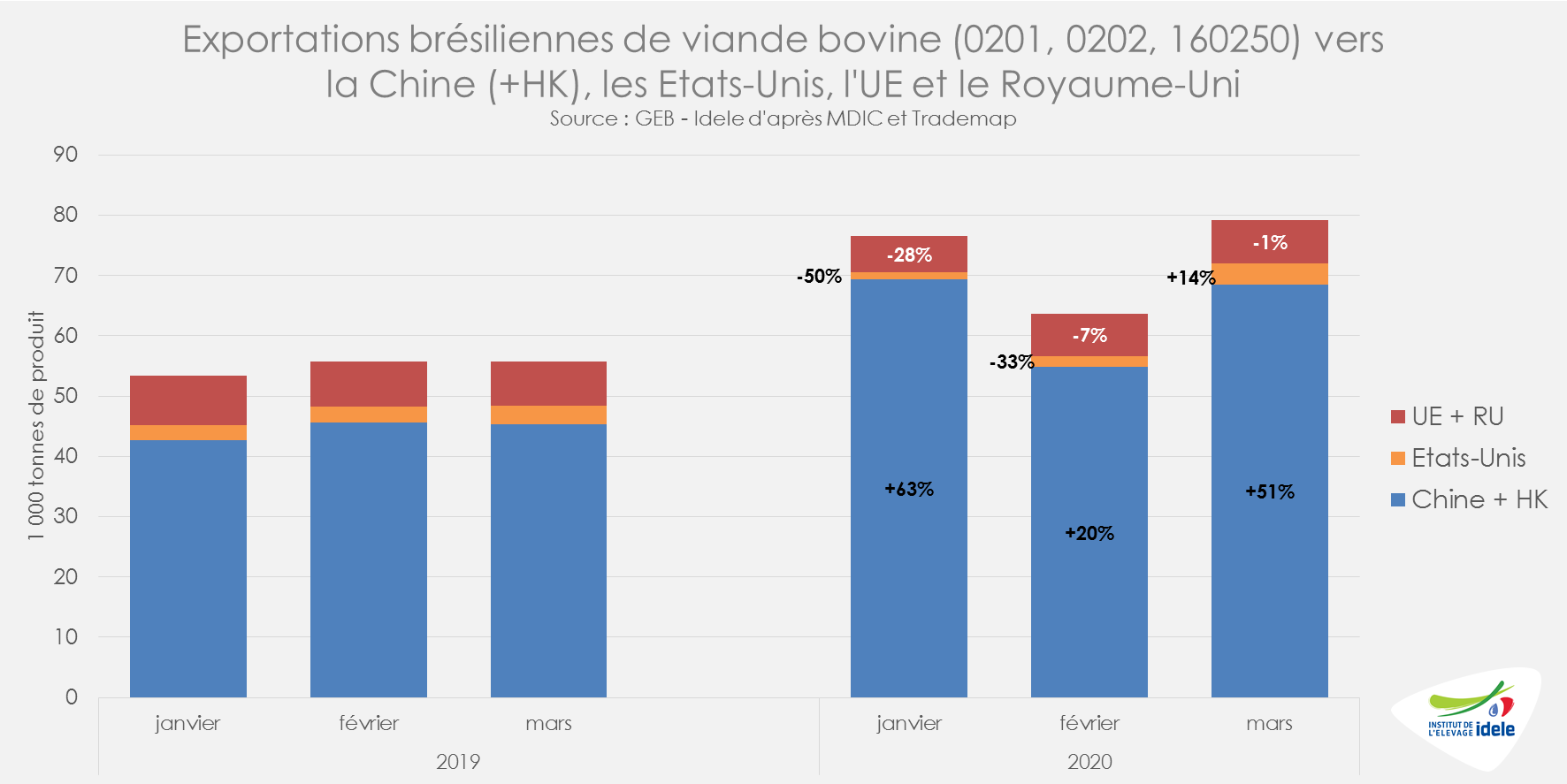

Les dynamiques sont cependant bien différentes suivant les destinations. Celui des importations chinoises est tout à fait frappant malgré la pandémie. Ainsi, sur le 1er trimestre 2020, les exportations vers la Chine se sont littéralement envolées avec +44% /2019 !

Vers les États-Unis, alors que les importations étaient limitées jusqu’en février, l’ouverture du marché à la viande bovine brésilienne crue (réfrigérée ou congelée) notifiée par l’USDA en février 2020, alors que seules les préparations cuites étaient jusque-là autorisées, semble avoir eu un effet dès le mois de mars avec une progression de +14% /2019.

Vers l’UE (y compris le Royaume-Uni pour que la comparaison inter annuelle reste valide), le constat était mitigé déjà avant d’éventuels effets du coronavirus. La tendance à la baisse des importations de viande brésilienne préexistait en 2019 et elle s’est poursuivie sur le 1er trimestre de 2020 (-13% /2020). Néanmoins, à court terme, la tendance est plutôt la reprise des expéditions depuis le début de l’année, notamment vers les Pays-Bas et l’Allemagne. Les délais de transport avoisinant un mois au total (trajet + temps de dédouanement), on en verra les impacts dans les statistiques douanières de l’UE en avril, dont les chiffres ne seront pas disponibles avec la mi-juin prochain…

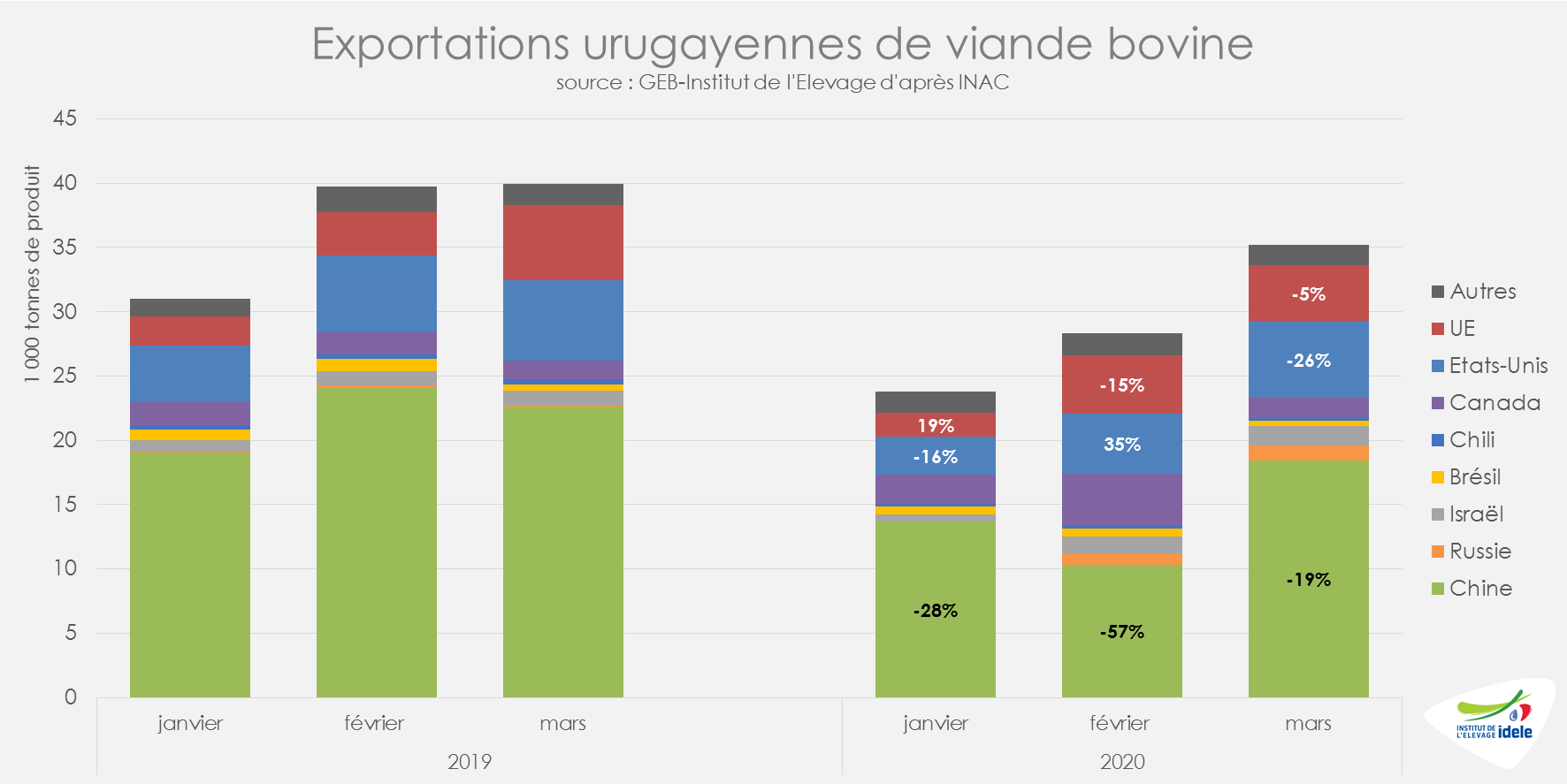

Uruguay : reprise progressive des exports malgré la baisse des prix vers la Chine

Les exportations uruguayennes de viande bovine sont en net retrait depuis le début de l’année, principalement vers la Chine. Cependant, depuis fin mars, les observateurs estiment que la Chine réactive sa demande en viande bovine auprès des principaux fournisseurs mondiaux, dont l’Uruguay, après quelques mois marqués d’incertitudes.

D’après les exportateurs uruguayens, la demande chinoise « se concentre sur les découpes de l’avant, mais à des prix inférieurs » à ceux d’avant la crise du COVID-19. Pour les arrières, les importateurs chinois « offrent des prix beaucoup plus faibles, similaires à ceux de la Russie ou du Moyen-Orient ». Pour cette raison, de nombreux exportateurs uruguayens choisissent de placer les découpes dans d’autres destinations pour diversifier les résultats (Israël, Canada voire Russie). Et ils s’inquiètent fortement du devenir du débouché européen où les aloyaux sont en temps normal les plus valorisés.

Depuis le début de l’année, les envois vers l’UE ont diminué sur le premier trimestre (-6% /2019), avec un recul particulièrement marqué en février et des incertitudes sur les mois à venir.

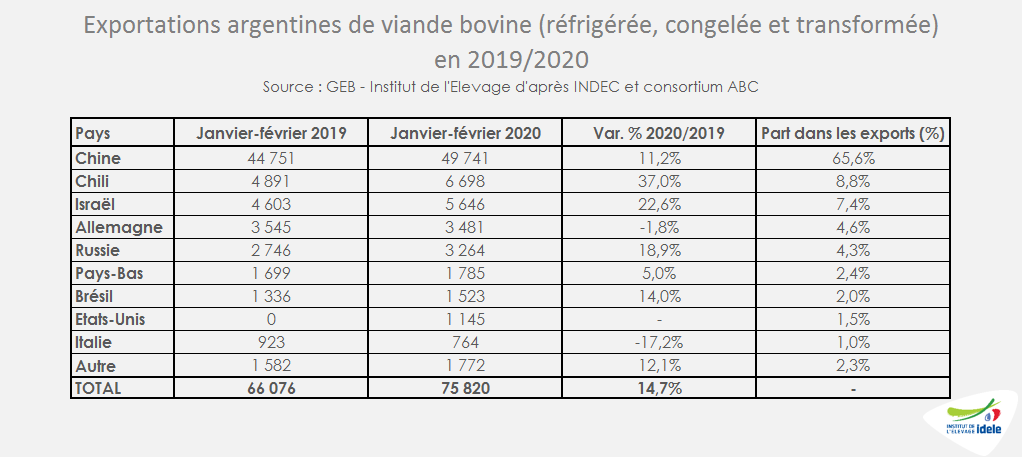

Argentine : des exportations en hausse jusqu’en février 2020… mais pas vers l’UE

Les données disponibles des douanes s’arrêtent en février 2020. Les expéditions de viandes bovines réfrigérées, congelées et cuites ont totalisé près de 76 kt sur ces deux premiers mois de 2020, en hausse de 14% par rapport à 2019.

La Chine est à elle seule la destination des 2/3 des volumes argentins (environ 49,7 kt), suivie du Chili (9%) puis d’Israël avec un peu plus de 7%. En comparaison, les 3 principales destinations de l’UE n’ont reçu ensemble que moins de 8% des exportations argentines totales sur les deux premiers mois de 2020, contre 9,3% en 2019.

Les flux sont en forte hausse vers le Chili, Israël et la Russie, à un degré moindre vers la Chine et le Brésil. Les expéditions vers l’UE varient peu, la hausse vers les Pays-Bas (plateforme de redistribution sur tout le Continent) contrastant avec la baisse vers l’Italie.

La presse argentine souligne l’inquiétude des exportateurs vis-à-vis du débouché européen, notamment par rapport aux 29 500 tonnes du contingent Hilton (viandes dites de « haute qualité »), écoulées principalement dans la RHD européenne. Elle a été exprimée notamment lors du forum de la viande du Mercosur début avril.

Ce sont les représentants de l’industrie argentine (consortium ABC, qui représente 35% des abattages et 90% des exportations argentines) qui ont indiqué à l’agence Reuters que « les exportations de viande bovine de l’Argentine vers ses deux principaux marchés [Chine et UE] sont pratiquement stoppées par les effets de la pandémie de coronavirus ». D’après le Président d’ABC, en mars, « les exportations de viande bovine vers la Chine ne représentaient que 15% des près de 50 000 tonnes qui, selon les données officielles, étaient expédiées mensuellement au géant asiatique à la fin de l’année dernière ». Et « le marché européen, consommateur historique des coupes les plus chères de viande argentine, a également vu sa demande en produits du pays sud-américain ralentir ».

Les industriels exportateurs argentins ont réorienté leur production sur le marché intérieur pour maintenir leurs outils en fonctionnement, « même si cela signifie que la marge bénéficiaire de l’activité est inférieure à celle du commerce extérieur ». Il est également probable que la hausse des retenciones, taxes à l’export pour financer le déficit du budget fédéral de l’État Argentin (9% sur la viande bovine, mais 30% sur le soja), gène les exportateurs. Cependant, fin mars, le consortium ABC communiquait encore sur le fonctionnement normal des abattoirs de ses adhérents…