Le marché des protéines laitières poursuit son redressement dans un contexte mondial de ressources laitières limitées dans les bassins laitiers excédentaires. Les transformateurs européens peuvent ainsi relancer sans difficulté les fabrications de beurre/poudre maigre pour absorber la reprise de la collecte européenne, ce qui détend en même temps le marché du beurre.

Marché de la poudre maigre : redressement continu des cours

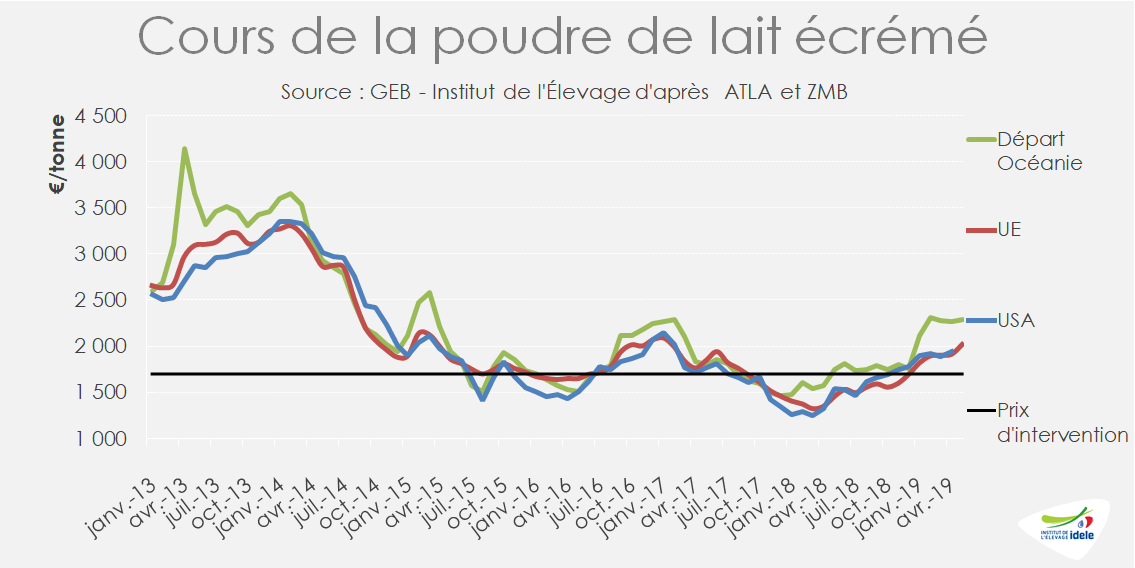

Le redressement des cours de la protéine laitière se poursuit sûrement semaine après semaine. La cotation ATLA de la poudre maigre a regagné +240 € en 2 mois, à 2 150 €/t en semaine 23 (début juin). Soit un bond de +37% en un an. Elle est tirée par la nette remontée des cours mondiaux qui ont d’abord fortement progressé en partance de Nouvelle-Zélande (+540 €/t en 5 mois à 2 290 €/t en mai), puis en partance d’Europe de l’Ouest (+320 €/t sur la même période à 2 160 €/t). La poudre maigre européenne demeure ainsi toujours plus compétitive que celle fabriquée en Nouvelle-Zélande.

L’embellie sur le marché des protéines incite les laiteries à privilégier le couple beurre/poudre maigre. Les fabrications européennes de poudre maigre progressent de nouveau, de +2% /2018 en mars, après avoir faiblement reculé lors des deux premiers mois de 2019.

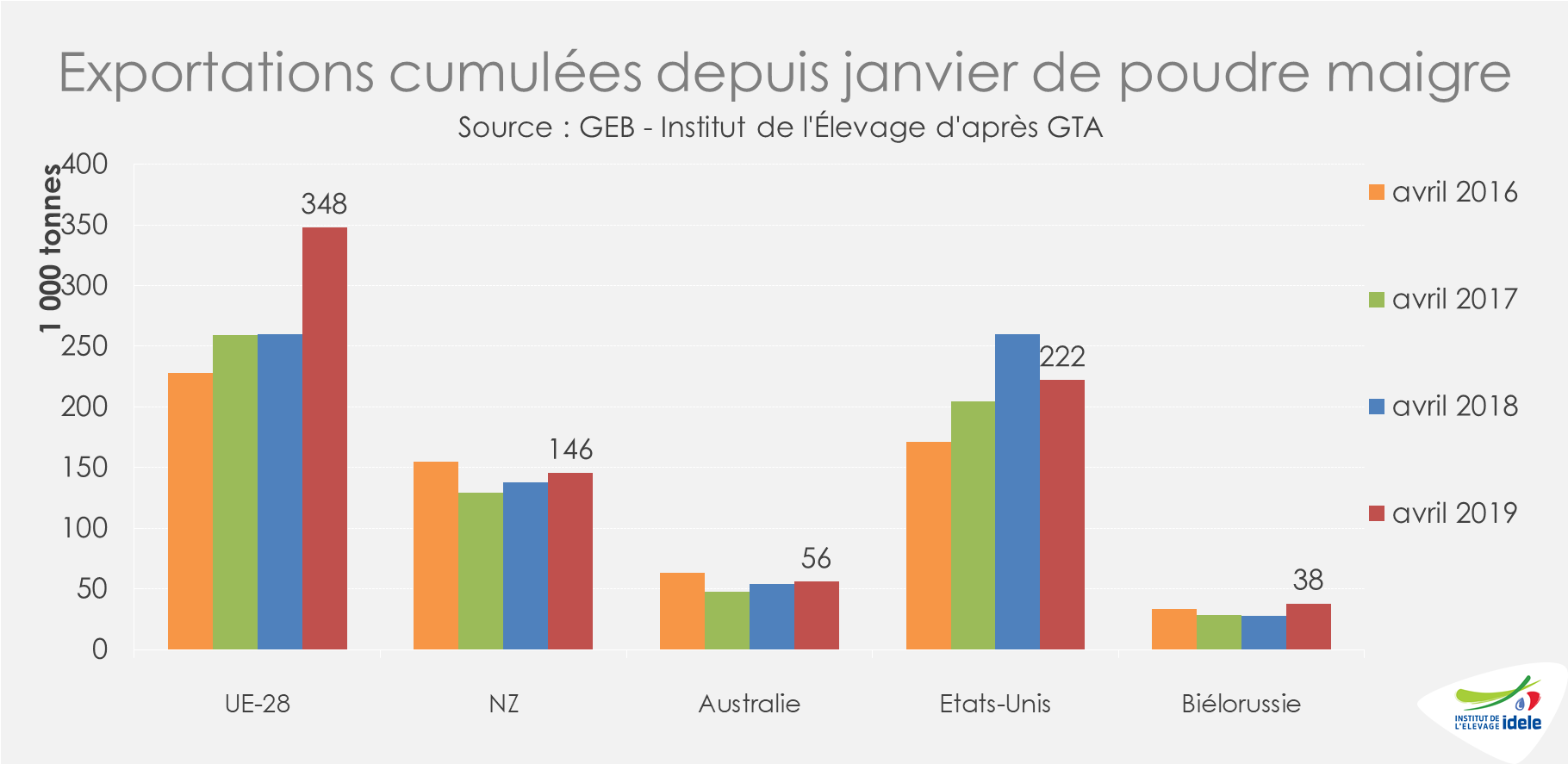

Malgré des fabrications légèrement baissières au 1er trimestre (-2% /2018), les exportations européennes de poudre maigre sur pays tiers sont demeurées dynamiques grâce à la remise sur le marché de 170 000 tonnes de produits d’intervention au 1er trimestre. Elles ont bondi de 34% (+88 000 t) au 1er quadrimestre 2019, à 348 000 t. Celles-ci sont probablement demeurées dynamiques en mai grâce à la reprise des fabrications et la commercialisation des tout derniers volumes d’intervention remis en circulation.

Au 1er trimestre, l’UE a fourni la totalité volumes supplémentaires échangés sur le marché mondial (+88 000 t sur les 97 000 t supplémentaires échangées). Dans le même temps, les États-Unis, deuxième exportateur majeur, ont réduit leurs expéditions de 15%, tandis que les autres exportateurs, Nouvelle-Zélande en tête, Australie, Argentine et Biélorussie, ont plus ou moins accru leurs expéditions et ainsi ensemble compensé le repli étatsunien.

Marché du beurre : détente continue

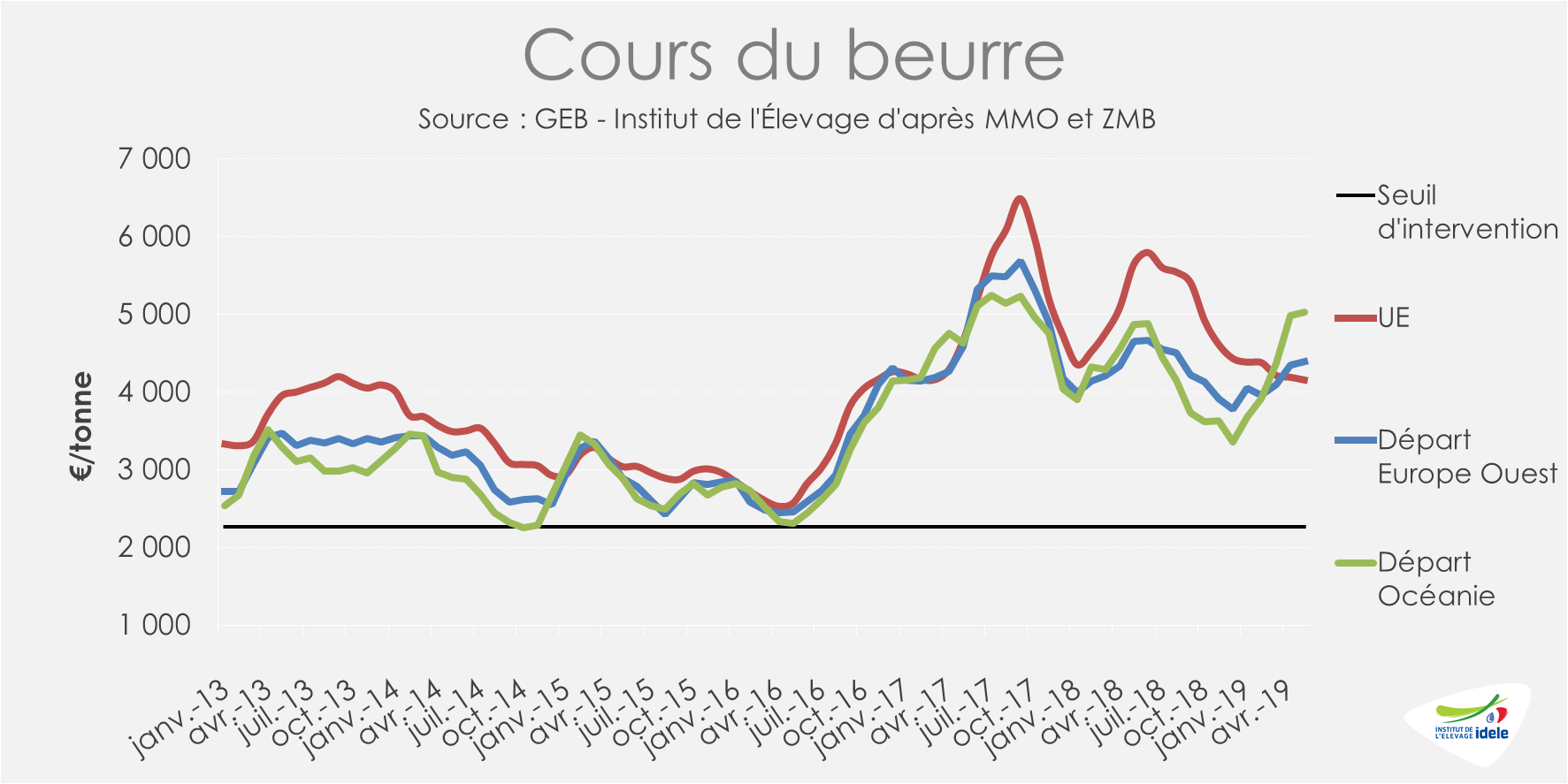

Le marché du beurre évolue à front renversé comparé à celui de la poudre de lait. Le cours moyen du beurre dans l’UE se déprécie lentement semaine après semaine. Après avoir cédé 100 € en 4 semaines et 400 € en 4 mois, il a été ramené à 4 040 €/t début juin, soit 30% sous le très bon niveau de l’an dernier. Le beurre européen est ainsi redevenu plus compétitif sur le marché mondial où le beurre néo-zélandais s’est à l’inverse fortement apprécié depuis janvier.

Cette évolution contrastée résulte de disponibilités réduites en Nouvelle-Zélande pour cause de baisse saisonnière très prononcée de la production laitière et à l’inverse de disponibilités plus abondantes dans l’UE. La reprise de la production laitière européenne et le redressement des cours de la protéine laitière ont relancé les fabrications de beurre/poudre maigre. Ainsi les fabrications de beurre ont repris en mars (+2% /2018), après avoir reculé légèrement reculé en début d’année.

Au 1er trimestre les fabrications européennes de beurre ont été somme toute stables. Les transformateurs ont alors reconstitué leurs stocks, face à une demande européenne morose et à un déficit de compétitivité sur le marché mondial. Les stocks entreprise ont retrouvé le niveau (normal) de 2016 : ils sont remontés à 188 000 t fin mars soit +30 000 t en 3 mois et +69 000 t en un an selon ATLA, les exportations européennes de beurre ont fléchi de 22% /2018 au 1er trimestre, tombant à 40 500 t.

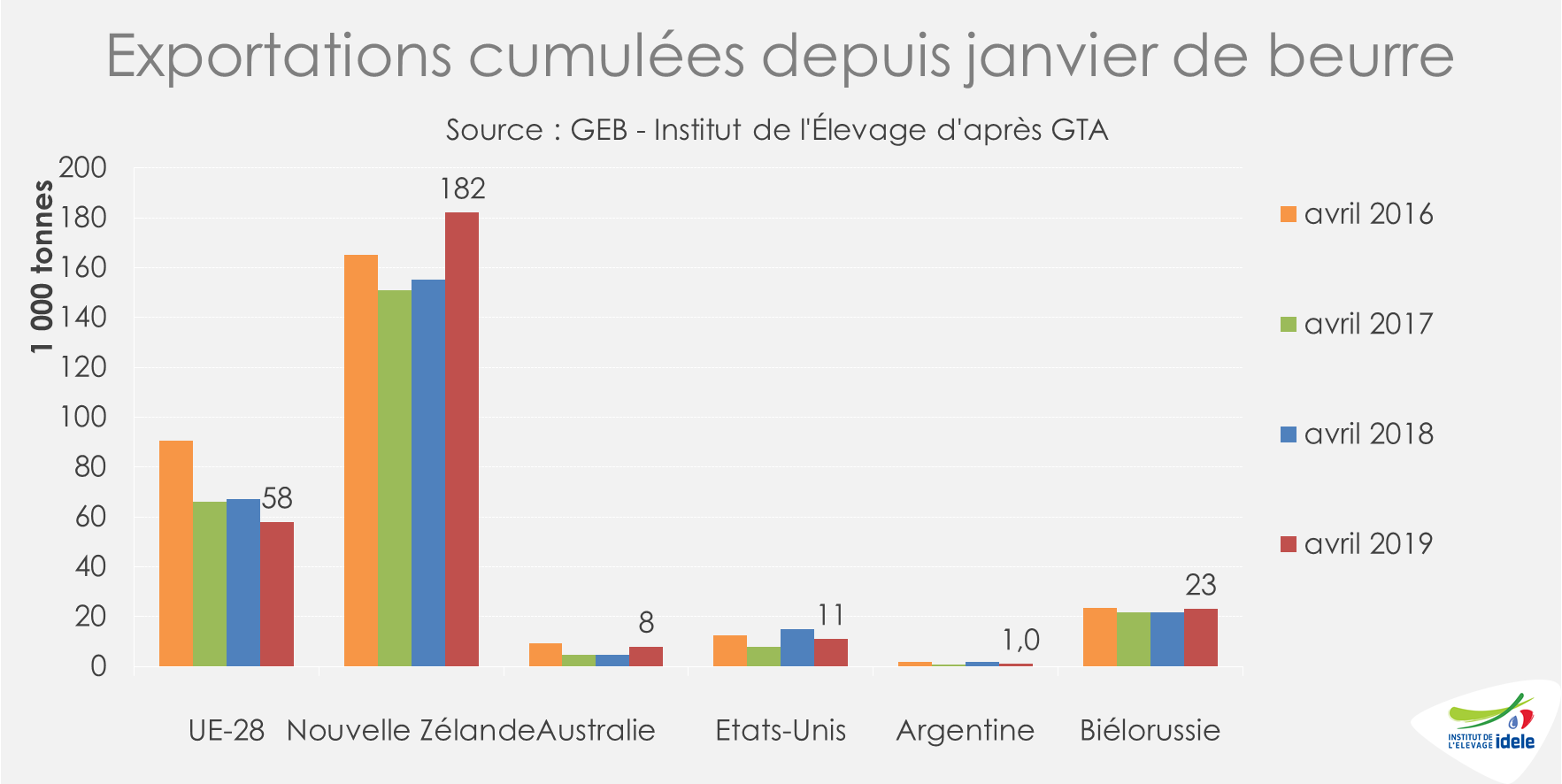

Dans le même temps, les échanges internationaux de beurre ont bondi de 14% essentiellement en raison de la hausse spectaculaire des expéditions néozélandaises (+33 000 t soit +29%). Malgré le tassement des achats chinois (-22%), les échanges internationaux ont bondi de 11% grâce notamment à la forte demande russe (+65%) et états-unienne (+50%). Depuis avril, les exportations européennes, redevenues compétitives, ont rebondi et dépassé le bas niveau de 2018, tandis que celles en partance de Nouvelle-Zélande ont fléchi et sont retombées au niveau de 2017 (-15% /2018 en avril).

Marché de fromages : ferme et plutôt stable dans l’UE

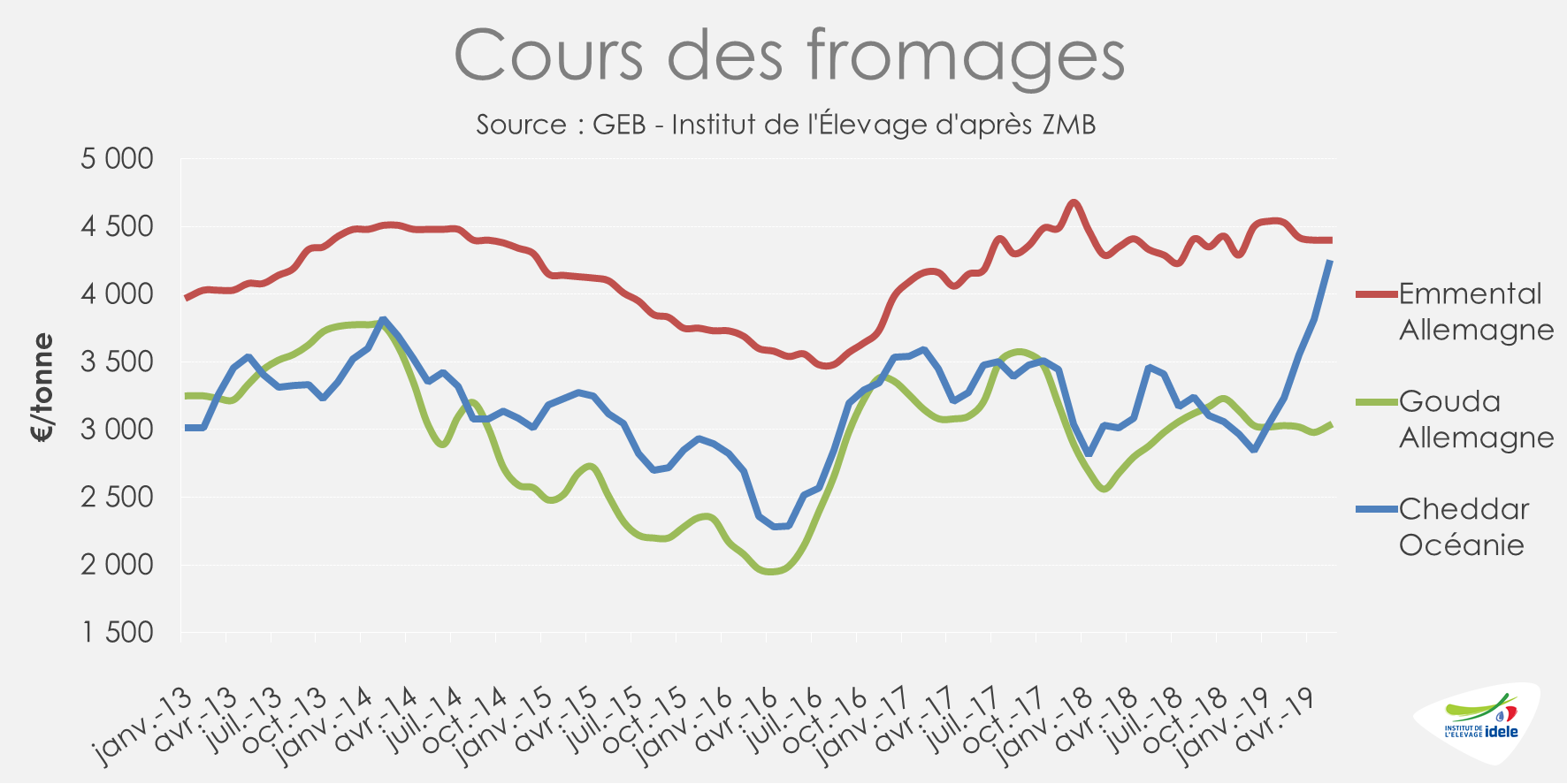

Le marché des fromages commodités est contrasté selon les bassins. Les cours ont flambé au départ d’Océanie sous l’effet de disponibilités limitées depuis mars en Nouvelle-Zélande. Aux États-Unis, ils se sont appréciés plus modérément. En revanche dans l’UE, les cours de l’emmental comme du gouda ont suivi une légère orientation baissière.

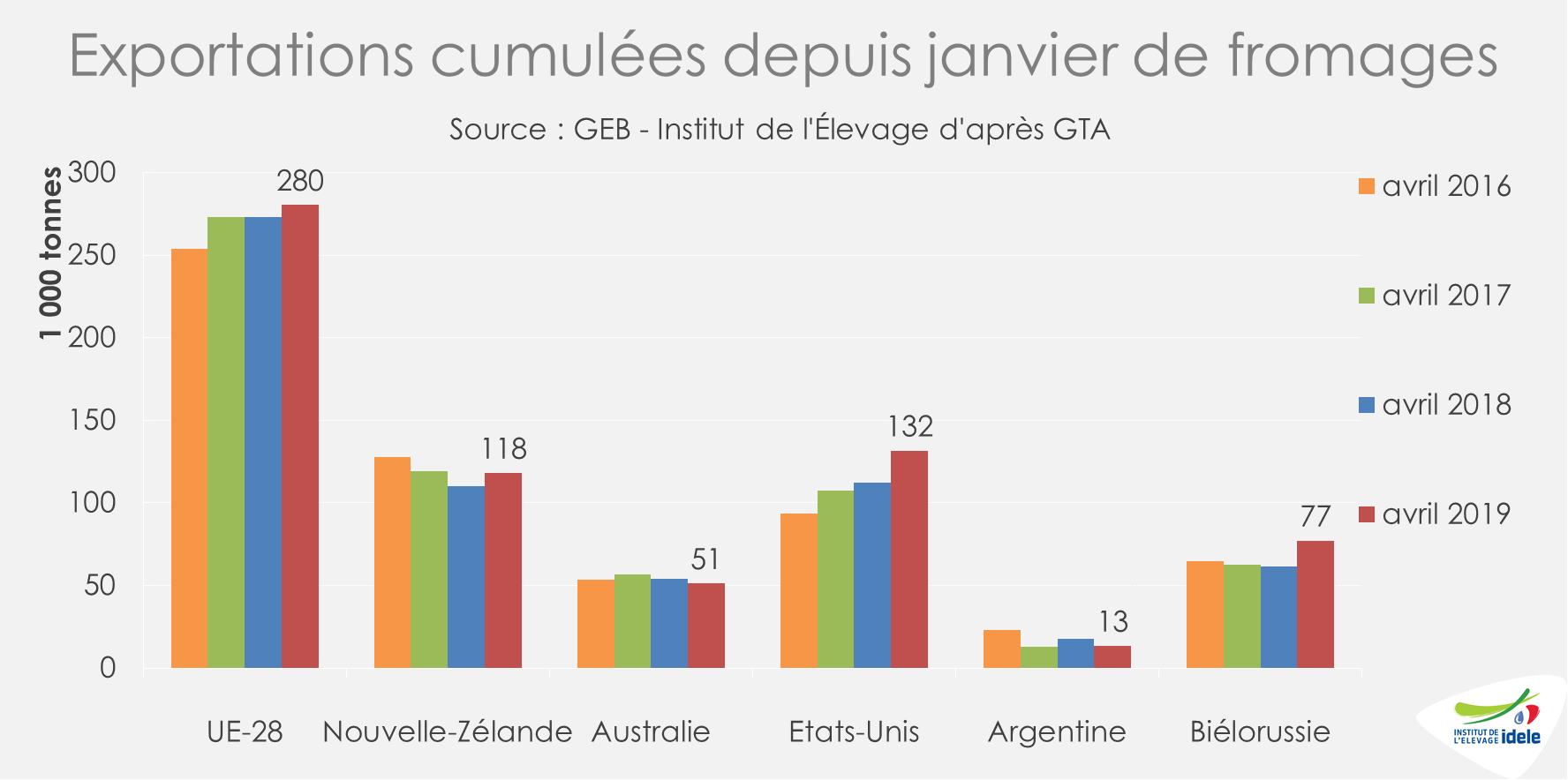

Au 1er trimestre, malgré des fabrications européennes au mieux stationnaires, les transformateurs ont légèrement accru leurs exportations sur pays tiers (+2% /2018), grâce à une demande européenne plutôt morose et à une hausse limitée des stocks. Dans le même temps, la Nouvelle-Zélande et les États-Unis les ont nettement accrues, respectivement de +11% et +12%, si bien que les échanges internationaux ont bondi de +7% /2018. Seule l’Australie a moins exporté faute de disponibilités. Les principaux importateurs, Russie en tête suivie du Japon, ont été les destinations les plus dynamiques. Les volumes supplémentaires sont achetés par les deux principaux importateurs : le Japon (+5%), mais surtout la Russie (+83%).

Marché du lactosérum : cours dégradé, malgré des fabrications contenues

En France, la cotation ATLA de la poudre de lactosérum destinée à l’alimentation animale a encore cédé 50 €/t en 4 semaines, après -50 € en 2 mois. Ramenée à 710 €/t en semaine 22, elle se situe à 10 € au même niveau qu’en 2018 à pareille époque. Or, les fabrications européennes sont au plus égales à celles de l’an dernier, en rapport avec le faible dynamisme des fabrications fromagères. Elles sont d plus ralenties aux États-Unis (-1,6% /2018 au 1er quadrimestre 2019), où les fabricants s’adaptent à la hausse des droits de douane imposée par Chine aux produits étatsuniens. Au 1er quadrimestre, les ventes de poudre de lactosérum à la Chine ont été divisées par deux si bien que les exportations étatsuniennes toutes directions ont chuté de 30% à 131 000 t. L’UE n’a pas profité du conflit commercial sino-étatsunien. Ses exportations ont reculé de 6% à 187 000 t sur la même période, probablement pour cause de ralentissement de la demande chinoise en aliment du bétail, suite aux abattages massifs de porcs atteints de fièvre porcine africaine. En somme les échanges internationaux ont fléchi de 14% /2018 au 1er quadrimestre 2019.