Le recul de la collecte s’est poursuivi cet été sous l’effet d’une marge laitière peu incitative, d’une certaine reprise de la décapitalisation laitière et d’une météo (canicule et sécheresse) défavorable à la production herbagère. Les industries laitières ont dû en conséquence ajuster leurs fabrications d’autant que la demande intérieure subit les premiers effets de la hausse des prix, pourtant modérée comparée à celle dans les pays voisins. Le commerce extérieur est aussi affecté par le manque de ressource laitière, qui réduit les exportations en volume, et la flambée des cours des ingrédients qui renchérit plus les importations que les exportations. Soit une dégradation de l’excédent commercial au 1er semestre.

Le recul de la collecte se poursuit

En juin, la collecte, qui s’est établie exactement à 2,0 Mt, s’est contractée de -1,4% /2021, se situant à son plus bas niveau depuis 2013. Elle a reculé au même rythme que le cheptel, signe d’une stabilisation de la production par vache, probablement sous l’effet d’un usage modéré des aliments concentrés devenus très chers. La baisse de collecte s’accompagne d’une légère dilution de la composition du lait de -0,26 g/l à 40,31 g de MG et de -0,39 g/l à 32,54 g de MP. Tendance qui s’observe depuis le début de l’année probablement sous l’effet de rations moins bien équilibrées. Ce déséquilibre peut découler d’un rationnement excessif de correcteurs azotés.

En juin, la collecte n’a progressé que dans le Grand Est (+0,6%), les Pays de la Loire (+1%) et surtout en Bourgogne-Franche-Comté (+5%). Elle a reculé modérément en Bretagne (-1,8%) et en Normandie (-1,5%), alors qu’elle continue de dévisser en Nouvelle-Aquitaine (-7%), en Occitanie (-6%) et plus surprenant en Auvergne-Rhône-Alpes (8%), probablement en raison d’une médiocre pousse de l’herbe.

Durant l’été, la collecte nationale se serait stabilisée en juillet et aurait de nouveau chuté en août (-2,4% /2021) selon les enquêtes hebdomadaires de FranceAgriMer. Cette rechute pourrait s’expliquer par une forte contraction du cheptel en lactation, combinée au nouvel épisode de canicule sur l’ensemble de la France et à une production herbagère négligeable dans presque tous les bassins laitiers.

Reprise de la décapitalisation laitière

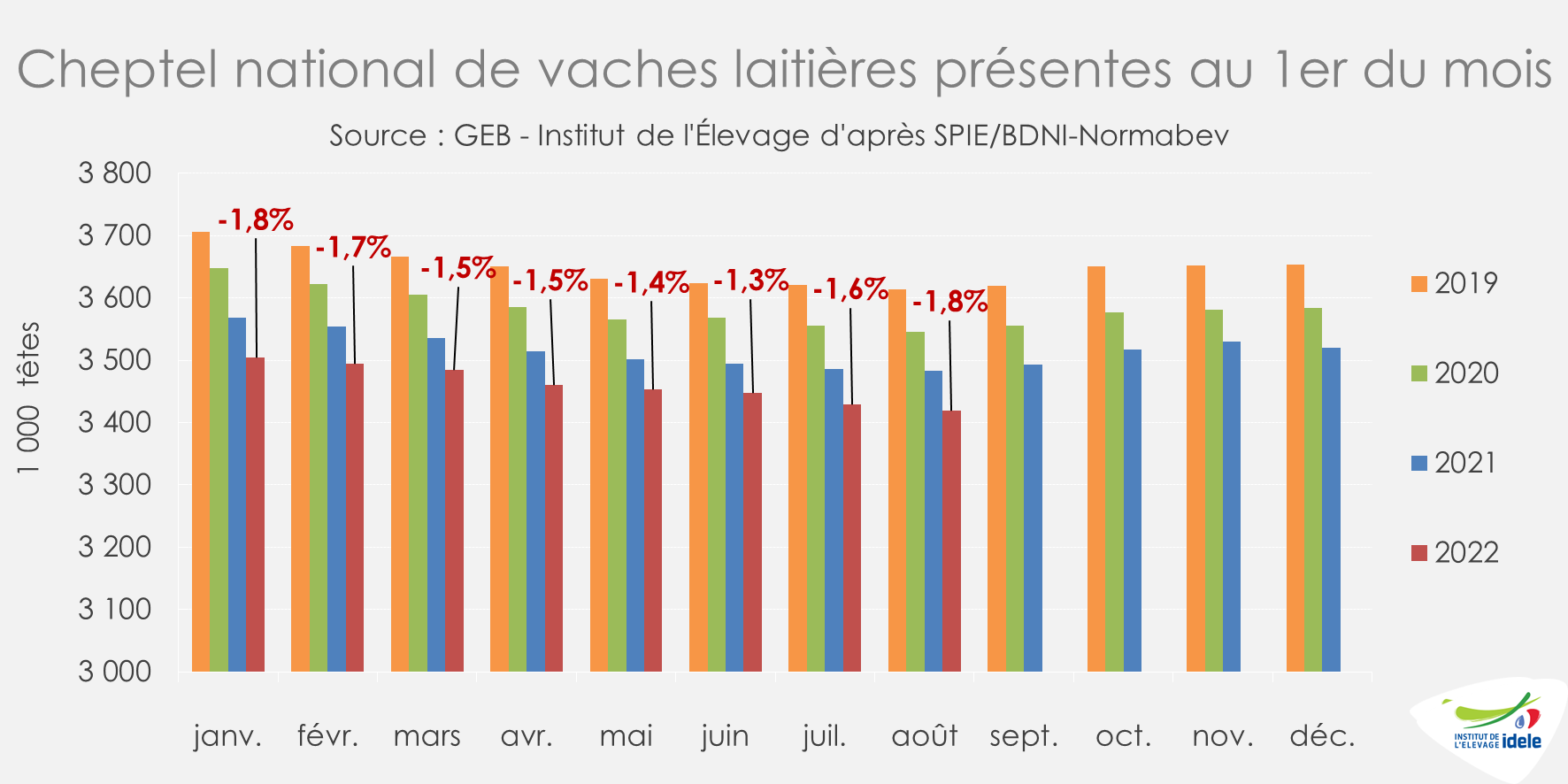

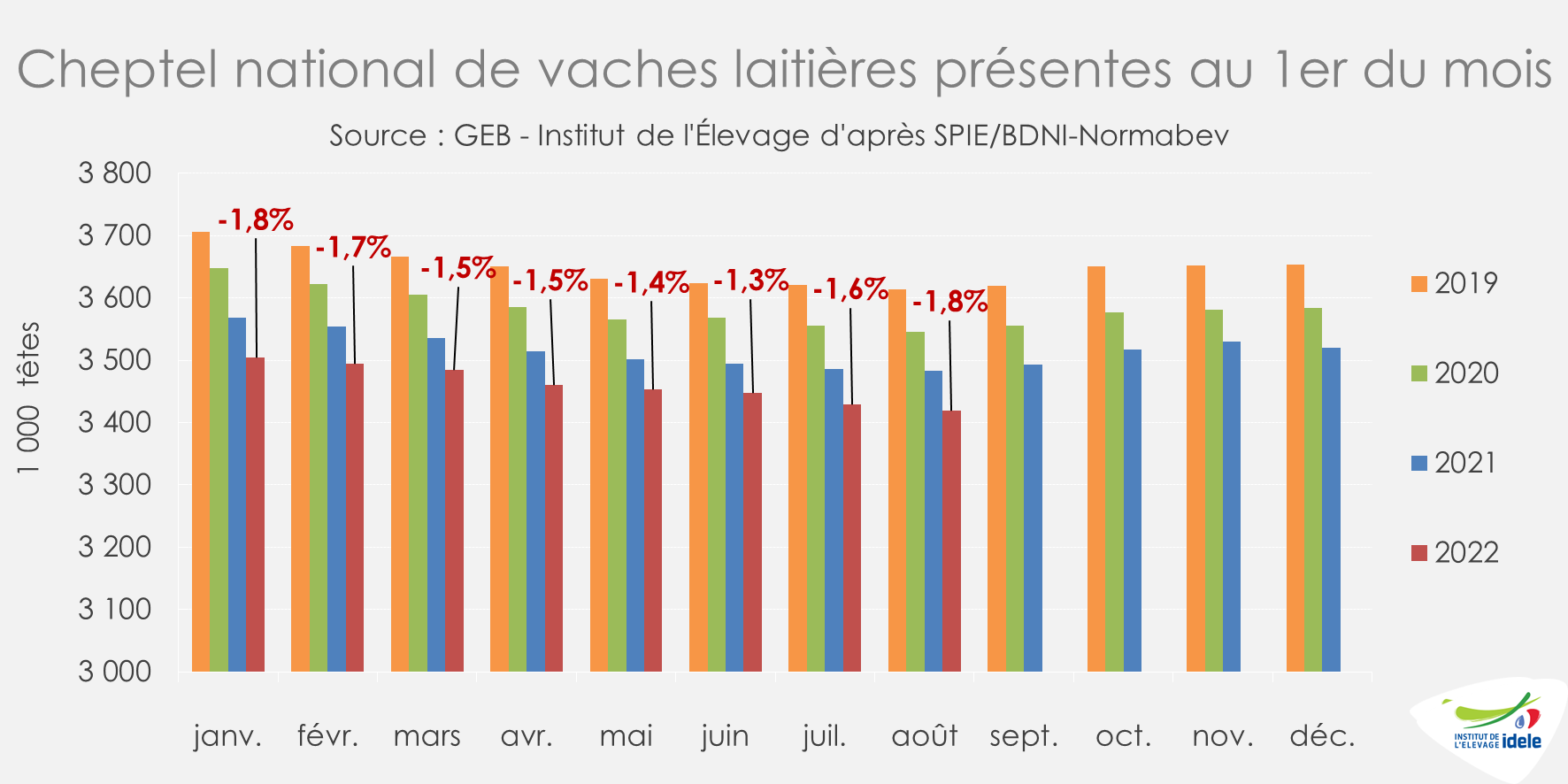

Au 1er août 2022, le cheptel de vaches laitières s’établissait à 3,42 millions de têtes, soit un recul de -1,8% /2021 (-64 000 têtes).

Après avoir ralenti au 1er semestre, avec -1,3% /2021 en juin, la baisse du cheptel laitier s’est accélérée de nouveau cet été, retrouvant retrouvé début août le rythme élevé en janvier 2022 (-1,8% /2021).

D’un côté, les entrées de génisses dans le troupeau national sont en chute libre (en juillet -13% /2021) et de l’autre les réformes laitières ont reculé modérément en juillet (-3% /2021). Ainsi le solde mensuel (entrées moins sorties) a été nettement négatif par rapport à juillet 2021.

Cette tendance s’est visiblement prolongée voire intensifiée en août. Les entrées de génisses sont demeurées relativement faibles, d’après les effectifs de génisses de 24 à 36 mois, tandis que les réformes ont sensiblement repris, de +8% /2021, pour retrouver un niveau plus normal (moyenne 2013 à 2020).

La pénurie d’herbe et la cherté des aliments concentrés ont pu inciter certains éleveurs à raccourcir les lactations des vaches non gestantes pour ajuster le cheptel aux disponibilités fourragères.

La baisse du cheptel est toujours très prononcée en Nouvelle-Aquitaine (-7%) et en Occitanie (-5%), conséquente en Bretagne, en AURA et en Centre-Val de Loire (-2%), mais plutôt faible en Normandie, Pays de la Loire et dans le Grand Est (-1%). Seuls les Hauts de France enregistrent une stabilité des effectifs de vaches.

Hausse modérée du prix du lait

En juin, à 439 €/1 000 l, le prix du lait standard 38-32 (toutes qualités) a battu un nouveau record, gagnant +12 € d’un mois sur l’autre, dans le sillage de la hausse du cours des commodités laitières. Il se situe +88 €/1 000 l au-dessus de son niveau de juin 2021, soit une hausse de +21%. La hausse du prix réel moyen payé aux éleveurs est légèrement inférieure (+19% /2021, à 451 €/1 000 l), en raison de la baisse des taux d’une année sur l’autre.

A 426 €/1 000 l, le prix du lait conventionnel (standard) talonne le prix du lait bio (443 €/1 000 l), après l’avoir dépassé en avril et mai en raison de la plus forte saisonnalité négative du second durant le printemps.

En juillet et août, le prix du lait standard se situerait entre 450 et 460 €/1 000 l, selon nos estimations basées sur l’observatoire des prix du lait de la revue l’Éleveur laitier.

Malgré cette progression durant l’été, l’écart s’est encore creusé avec le prix du lait conventionnel allemand, qui s’établit à 540 €/1 000 l en juillet 2022.

Fléchissement de l’IPAMPA en juillet

Après 24 mois de hausse ininterrompue, l’indice IPAMPA lait de vache a marqué le pas en juillet de -0,7 point d’un mois à l’autre, à 123,8 points. Il demeure toutefois très élevé : supérieur de +21% à l’indice de juillet 2021 et +31% au-dessus de celui de juillet 2020. Cette inflexion découle du fléchissement (provisoire ?) du prix de l’énergie et des lubrifiants, de -7% d’un mois à l’autre, parallèlement à une stabilisation du prix des aliments achetés. La conjoncture internationale incertaine, entre l’accalmie sur les marchés des grains et les tensions croissantes sur ceux de l’énergie, rend presque imprévisible l’évolution de l’IPAMPA, donc des charges dans les prochains mois.

La MILC poursuit sa lente appréciation

En juin, la MILC lait de vache s’est établi à 120 €/1 000 l, son plus haut niveau depuis décembre 2017, et ce malgré un niveau de charges qui continue de battre des records. Toutefois, elle demeure à un niveau relativement peu stimulant.

Sur un mois, elle a gagné +2 €, grâce à une hausse du prix du lait (+7 €/1 000 l) et du produit viande (+1 €/1 000 l) qui ont surcompensé la hausse des charges (+6 €/1 000 l).

Sur un an, elle a progressé de +32 €/1 000 l. La hausse du prix du lait (+80 €) est presque intégralement gommée par celle des charges (+72 €), mais le bond des prix du coproduit viande (de +24 €/1 000 l) permet à l’indice d’excéder nettement son niveau de juin 2021.

En juillet, la MILC s’est probablement améliorée, grâce à la poursuite de l’appréciation du prix du lait et un léger tassement des charges.

Des fabrications affectées par la baisse de la collecte laitière

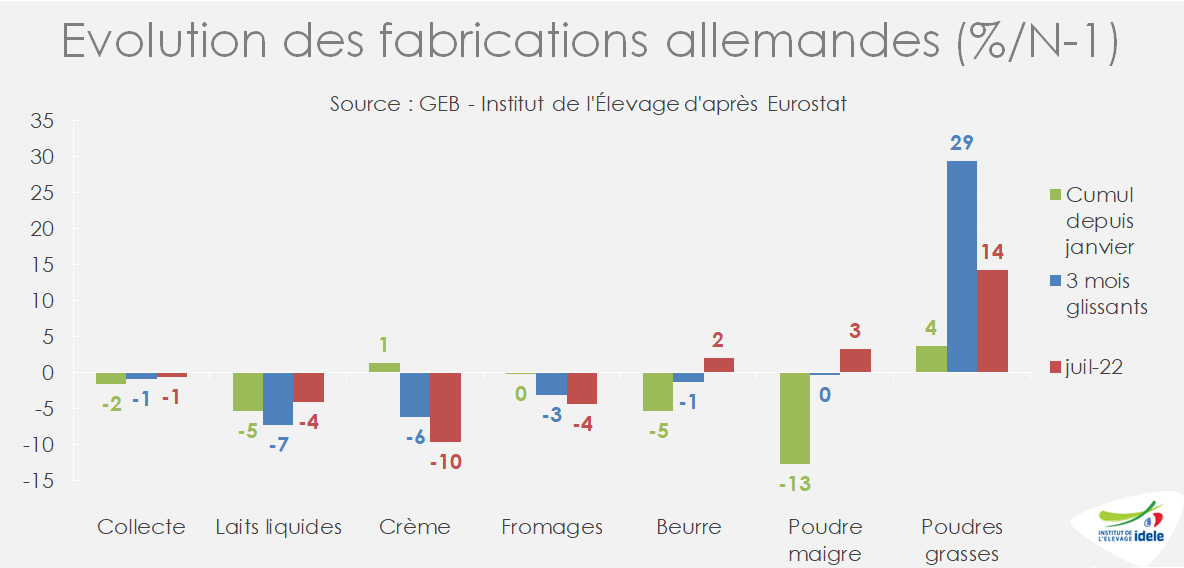

Au 1er semestre, les fabrications de laits conditionnés et d’ultra-frais ont reculé, respectivement de -2,7% et -2,5% /2021, face à une demande intérieure toujours baissière. Les fabrications de crèmes conditionnées ont été dynamiques (+4%), malgré le tassement de la demande intérieure. Devenues plus compétitives que les crèmes importées, les fabrications supplémentaires ont remplacé une part des crèmes importées.

Les fabrications de fromages ont été stables, malgré le tassement de la demande intérieure, grâce à des exportations stimulées par une meilleure compétitivité sur les principaux marchés européens. Cette stabilité globale s’accompagne d’une poursuite des tendances lourdes : recul des pâtes molles (-3%), mais aussi des pâtes pressées non cuites (-2%), cuites (-4%) ; croissance des pâtes filées (+4%) et des fromages frais (+5%).

Les fabrications de laits infantiles ont retrouvé des couleurs (+10% /2021) après le trou d’air subi en 2021, sans répercussion notable sur les exportations à peine stationnaires en volume.

Les fabrications de poudre maigre ont logiquement baissé (-5,5%) faute de ressource laitière, comme celles de poudre de lactosérum (-7% /2021), affectées par le net ralentissement des exportations (-12%), surtout vers la Chine (-38%).

Net fléchissement de la consommation des ménages

L’impact de l’inflation commence à se faire ressentir sur les achats des ménages en produits laitiers, même si les prix de vente ont progressé modérément comparés à ceux dans les pays voisins (+6% /2021 sur les 3 périodes allant du 1er mai au 24 juillet d’après IRi).

Les ventes de beurre, dont les prix ont le plus progressé (+11% /2021), ont subi la plus forte chute de volume (-10% /2021). En revanche, celles de fromages et de yaourts ont peu baissé (-2% et -1% /2021) malgré une hausse des prix conséquente (+6%). Entre les deux, les ventes de laits conditionnés et de desserts frais ont baissé plus nettement (-5% et -6% /2021), malgré des hausses de prix plutôt modérés (+4% et +2% /2021). Au total le chiffre d’affaires tous produits laitiers a progressé de +2% /2021 malgré une baisse de -4% des volumes vendus, plus que compensés par une hausse des prix moyens de +6% sur les trois dernières périodes mesurées.

Commerce extérieur affecté par l’érosion de la collecte laitière

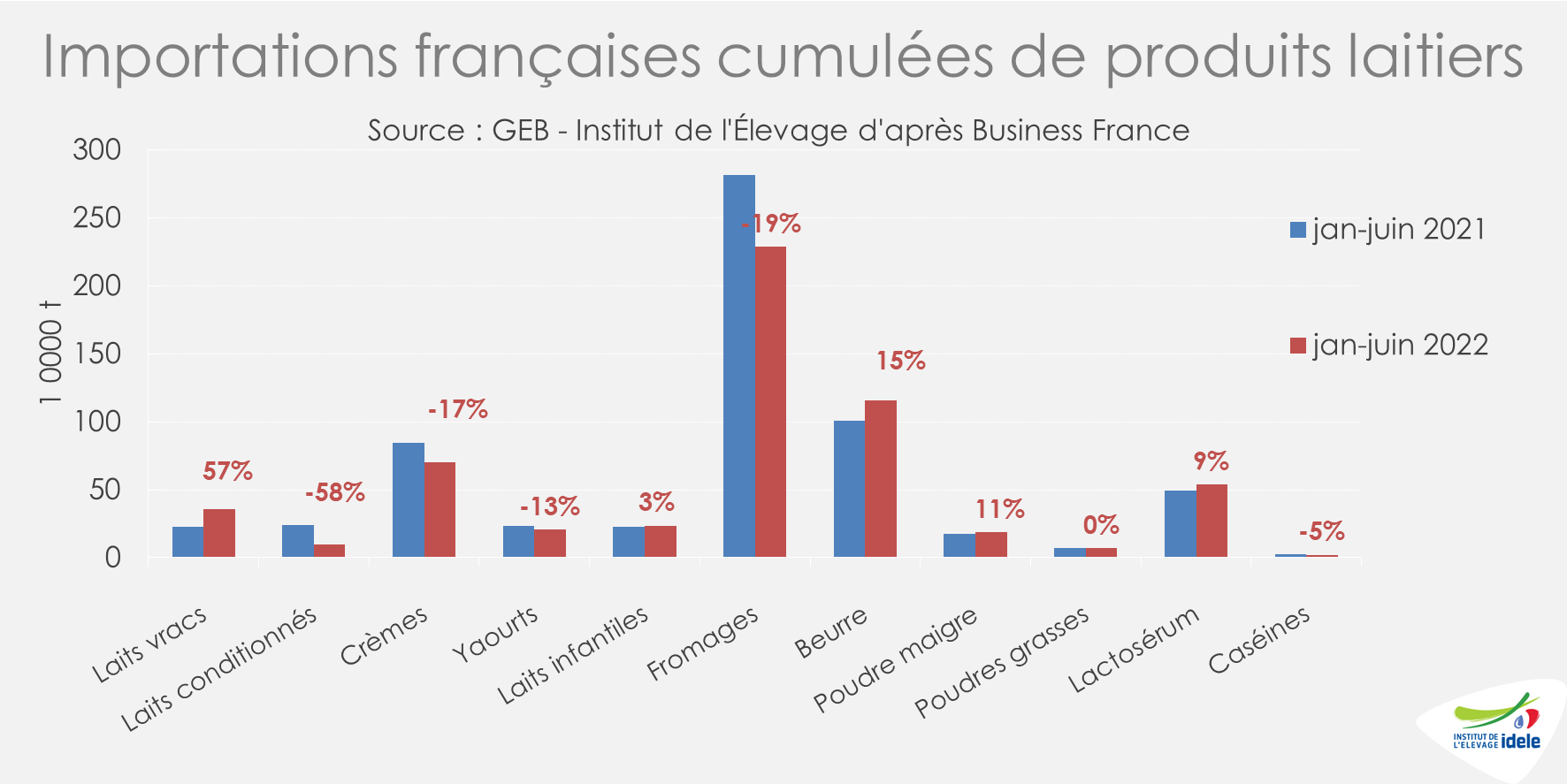

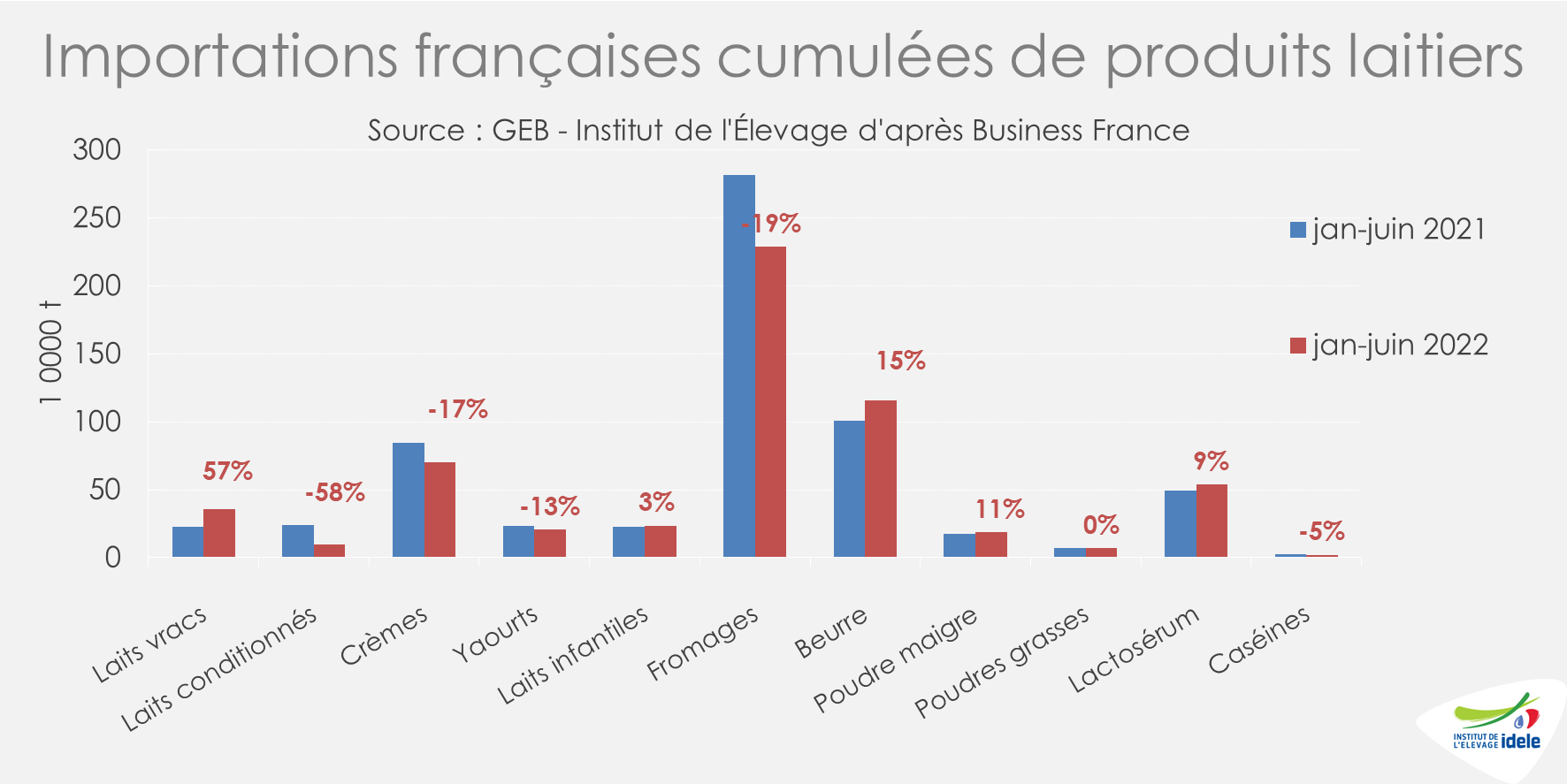

Le fléchissement de la collecte laitière au 1er semestre s’est accompagné d’un recul encore plus prononcé des exportations, de -3,6% en Matière solide utile (MSU). Dans le même temps, les importations ont progressé de +2% en MSU malgré le tassement de la consommation intérieure.

Au 1er semestre, les exportations de fromages et de beurre sont restées dynamiques, en volume de +3% et +6% /2021. Celles d’ingrédients secs (poudres grasses, maigre et de lactosérum) ont en revanche fléchi de -8% /2021. En valeur, les exportations tous produits confondus ont toutefois progressé de +12% /2021 à 5,854 Mrds €.

Les importations de laits vracs ont rebondi (+57% en volume) conséquence de faibles disponibilités. En revanche, celles de laits et crèmes conditionnés, devenues moins compétitives que les fabrications françaises en GMS et en RHD, ont chuté. Les achats de fromages importés ont aussi chuté (-19% /2021). Enfin les importations d’ingrédients secs et de beurre (surtout cube), essentiellement destinés à la transformation agro-alimentaire, ont bondi (+21% et +15%) pour palier le recul des fabrications nationales. La valeur totale des importations (3,89 Mrds €) a bondi de +32% /2021 principalement du fait de la flambée des cours des ingrédients laitiers qui constituent l’essentiel des produits importés.

L’excédent commercial de la France en produits laitiers a reculé de -300 M€ à +1,96 Mrd € au 1er semestre, malgré la hausse de l’excédent en ingrédients secs (+8% à 665 M€) qui ne compense que partiellement l’érosion de l’excédent en fromages (-14%) et le bond du déficit en beurre (x2,7 à -333 M€).