Depuis le début de l’année 2024, la production mondiale poursuit son redressement timide. Les dynamiques de collecte restent cependant toujours divergentes entre les principaux pays exportateurs. Sur le marché mondial, la demande de beurre est à la hausse.

Redressement limité de la production laitière chez les cinq premiers exportateurs mondiaux

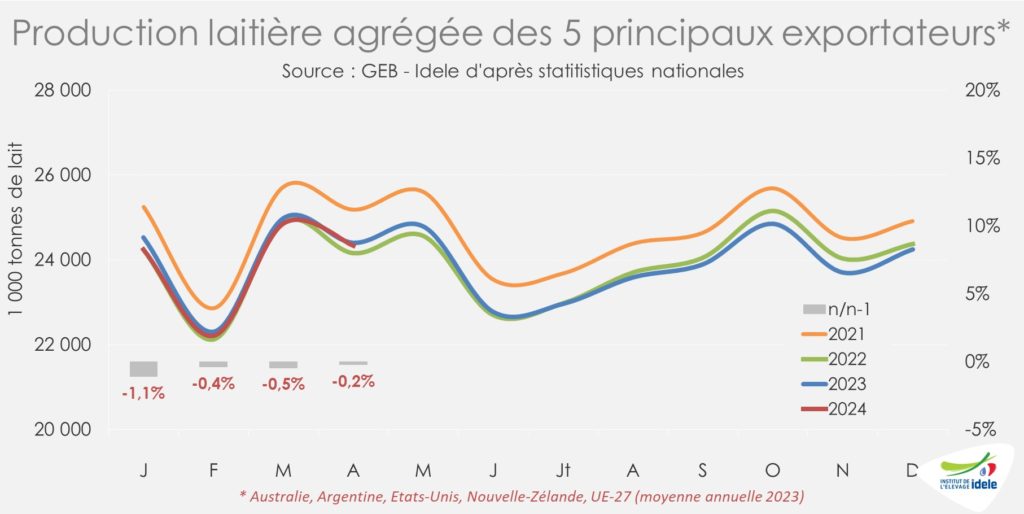

En avril 2024, la production des cinq premiers exportateurs mondiaux de produits laitiers (Argentine, Australie, États-Unis, Nouvelle-Zélande et UE-27) se rapprochait du total atteint un an auparavant, bien que toujours légèrement inférieur (-0,2% /2023). Comme observé depuis le début de l’année, les dynamiques entre pays restaient divergentes : forte baisse en Argentine, baisses plus modérées en Nouvelle-Zélande ou aux États-Unis et hausses plus ou moins marquées en UE ou en Australie.

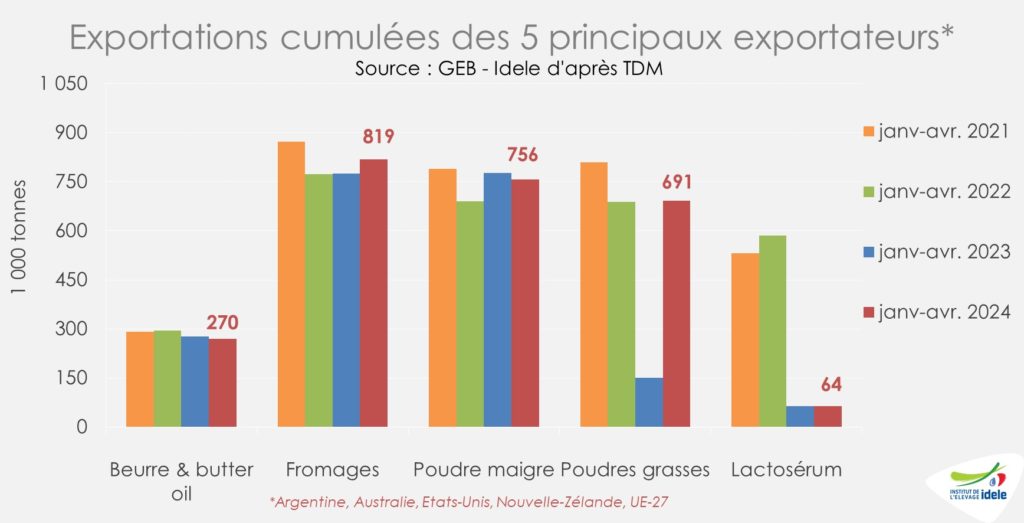

Malgré une production en léger retrait en cumul sur quatre mois (-0,6% /2023 mais +0,2% /2022), les exportations de produits laitiers du top 5 des exportateurs étaient en progrès. Ramenés en tonnes de matière sèche utile (MSU), les envois de produits laitiers dépassaient ceux des deux années précédentes sur la période (+5% /2023, +2% /2022) malgré un tassement en mars (-1% /2023) puis en avril (-3%). En tonnes de produits, les envois sur les 4 premiers mois de 2024 de poudre de lactosérum étaient stables quand ceux de poudre maigre et de beurre et butter-oil affichaient un léger retrait sur un an (-3% /2023 chacun). A contrario, les expéditions de fromages (+6%) et de poudres grasses (x4,5) portaient les échanges.

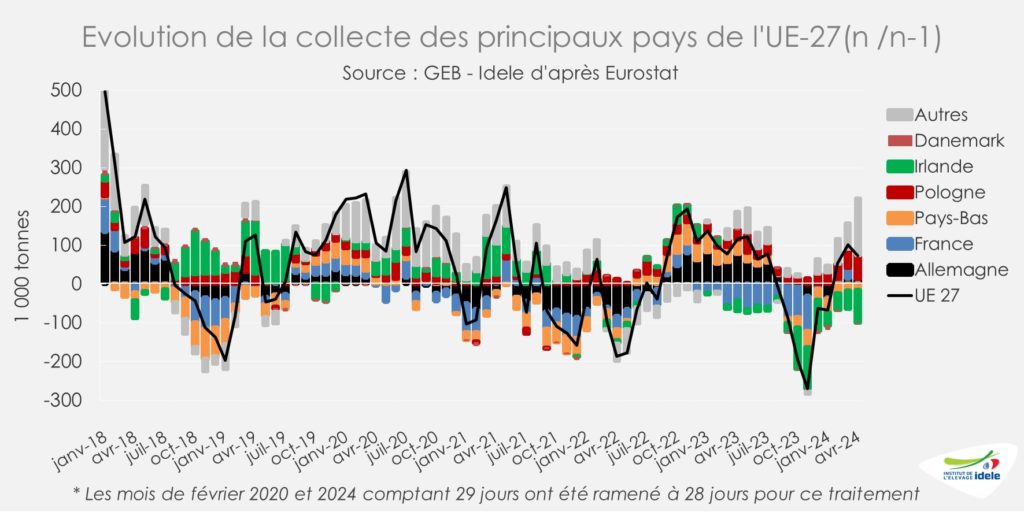

Collecte et export se sont redressés dans l’UE-27

Dans l’UE-27, la collecte européenne était de nouveau orientée à la hausse en avril 2024 (+0,6% /2023). La progression est continue depuis trois mois. Sur janvier-avril 2024, la collecte européenne avait ainsi atteint 48,6 Mt (+0,3% /2023). Les dynamiques de collecte restaient cependant divergentes entre États membres. La collecte de l’UE-27 a été portée notamment par la collecte polonaise (+4%). La situation était à la légère hausse en Allemagne (+0,4% /2023) ou en France (+0,1%). Elle était en revanche en nette baisse en Irlande (-8%), une constante depuis le 2nd semestre 2023.

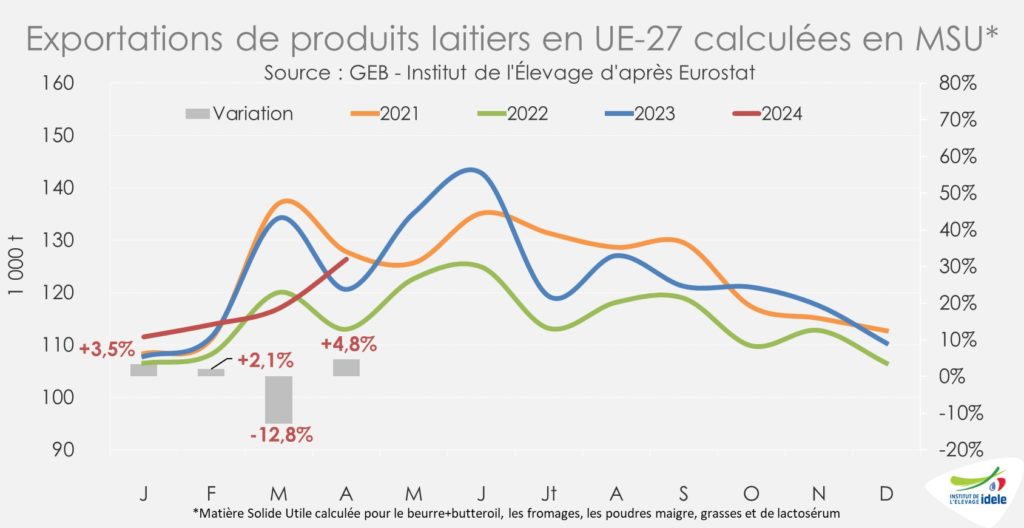

Avec des performances limitées au mois de mars, les exportations de produits laitiers en cumul sur les quatre premiers mois de 2024 de l’UE-27 ramenées en tonnes de MSU étaient en léger retrait sur un an (-1% /2023 mais +5% /2022). Aucune commodité ne se démarquait réellement de cette tendance observée.

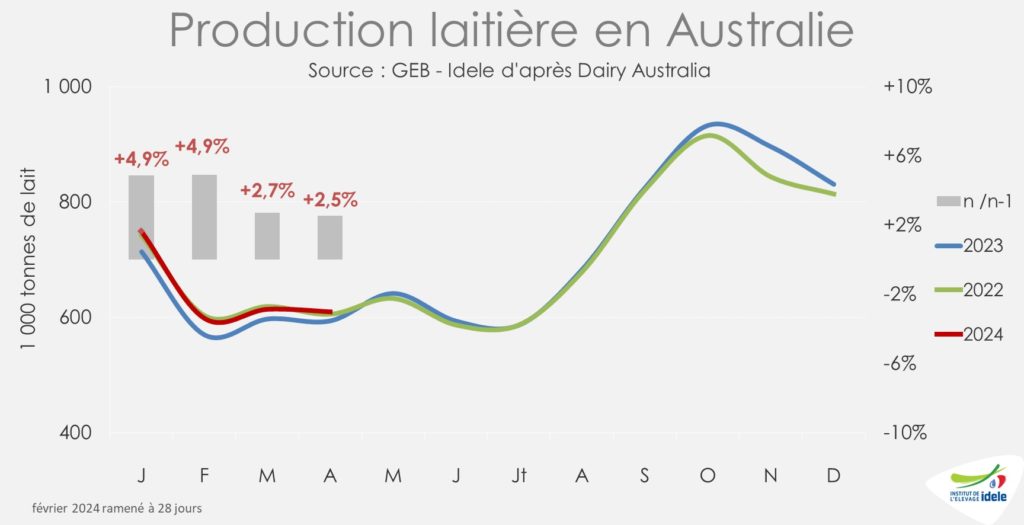

Redressement timide de la production en Australie

Pour le 12ème mois consécutif, la production de lait en Australie affichait une hausse sur un an en avril (+3% / 2023). Depuis le début de la saison laitière en juillet 2023 et jusqu’en avril 2024, la production laitière a atteint 7 134,6 millions de litres (+3,0% /2022-2023). Les volumes de lait produit étaient en hausse dans tous les États. La baisse des prix des aliments et des engrais, combinée à la hausse des prix du lait à de bonnes conditions saisonnières ont participé à ce redressement, certes limité.

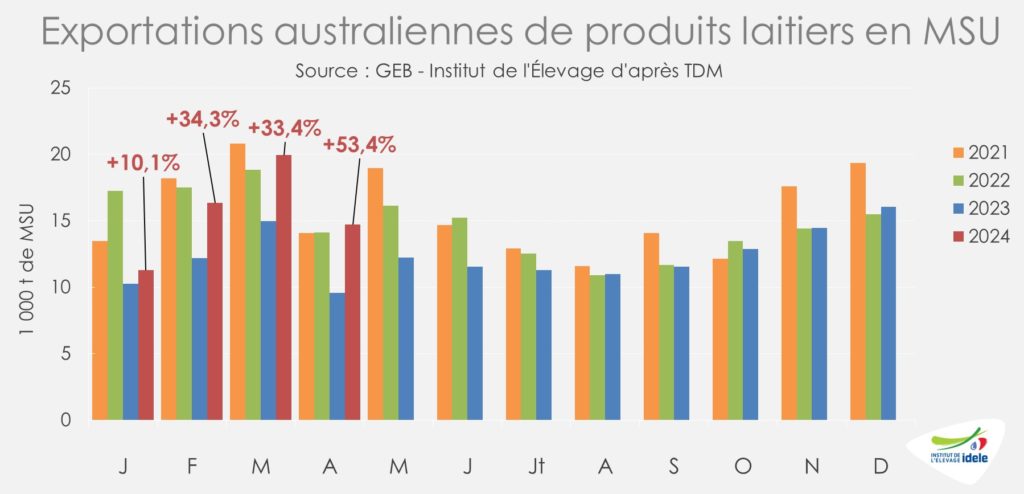

Depuis le début de l’année, les exportations australiennes de produits laitiers ramenées en matière sèche utile (MSU) ont ainsi repris de la vigueur. En avril 2024, elles étaient ainsi en hausse sur un an pour le 6ème mois consécutif, à un niveau bien supérieur au faible total de 2023 (+53% /2023), fortement affecté par des conditions climatiques défavorables.

Toutefois, de nombreux prix d’ouverture du lait pour la saison de production 2024/2025 en Australie ont été publiés en ligne, comme le prévoit le code de conduite laitier australien (Dairy Industry Code of Conduct aussi appelé the Mandatory Code). Les prix annoncés par les transformateurs en Australie oscillent autour de 8,00 AUS$/kg MS (un peu moins de 5 €) pour la saison 2024/2025. Ces prix affichent donc des baisses par rapport à la saison dernière (aux alentours de 10%), mais il ne s’agit que d’un point de départ avant que les organisations de producteurs ne négocient. Les opérateurs mettent en avant notamment l’augmentation des coûts des intrants, la faiblesse de la demande intérieure et la volatilité du marché. Et des conditions sèches attendues dans certaines régions pourraient venir à nouveau perturber la production laitière.

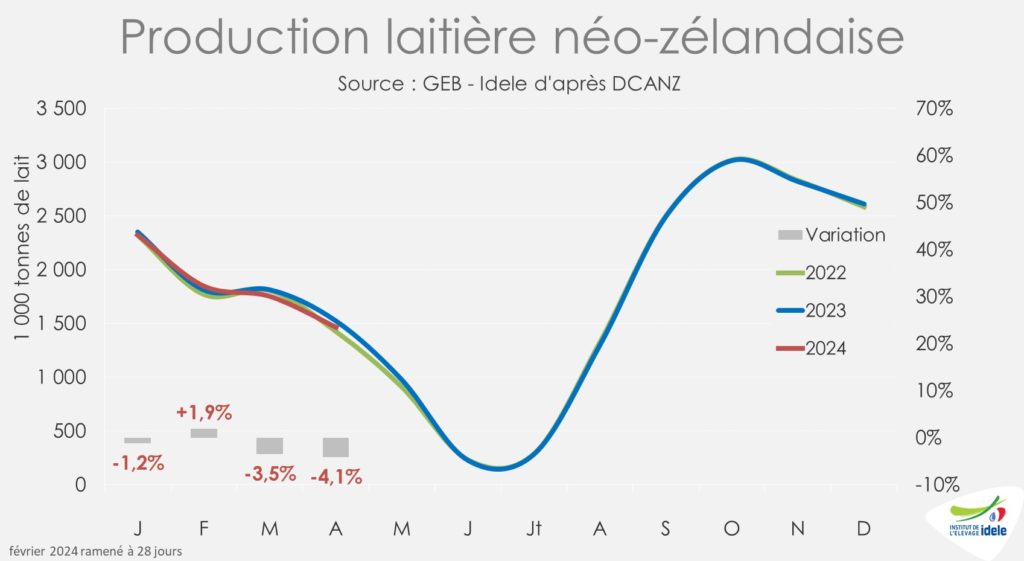

La production recule en Nouvelle-Zélande

En Nouvelle-Zélande, la décroissance saisonnière de la production néozélandaise est désormais un peu plus rapide que lors de la campagne précédente. En avril 2024, elle était en baisse assez marquée sur un an (-4% /2023). Depuis le début de l’année civile, la production laitière néo-zélandaise se situait à un niveau intermédiaire à 2023 (-2%) et 2022 (+1%).

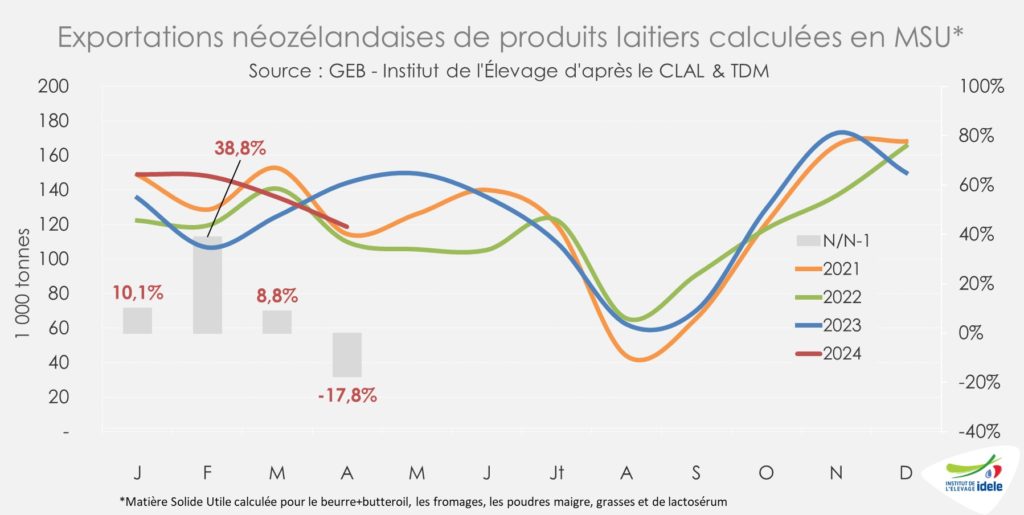

En avril dernier, avec des disponibilités plus limitées, les exportations néo-zélandaises de produits laitiers ramenées en MSU ont affiché un net recul (-18% /2023), après un premier trimestre globalement positif (+18%). Parmi les destinations de choix pour les produits laitiers, la Chine (client n°1 de la Nouvelle-Zélande) connait une hausse continue de sa production et est actuellement moins présente sur le marché mondial.

Fonterra a récemment annoncé ses prévisions de prix du lait pour la saison 2024/2025 dans le pays. Le prix du lait à la ferme pour l’ouverture de la saison 2024/2025 est attendu de 7,25 NZ$ à 8,75 NZ$ par kg de MS (entre 4,15 et 4,70 €), avec un point médian de 8,00 NZ$/kg (un peu moins de 4,60 €). C’est un peu plus que la valeur médiane actuelle pour la saison 2023/2024 (7,80 NZ$/kg ou 4,45 €). Le groupe reste cependant prudent, son PDG Miles Hurrel rappelant que « la dynamique de l’offre et de la demande de lait reste finement équilibrée et les volumes d’importation de la Chine n’ont pas encore retrouvé des niveaux historiques ».

Une production en retrait aux États-Unis, sans lien avec l’épizootie l’influenza aviaire hautement pathogènes (IAHP)

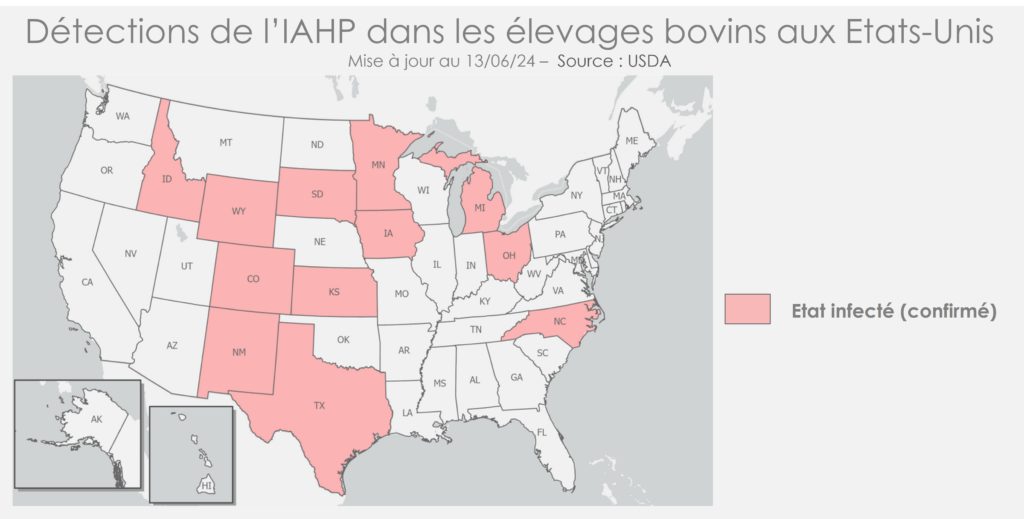

Aux Etats-Unis, l’épidémie d’IAHP continue de se développer au sein du cheptel laitier. Douze États sont désormais concernés contre 8 à la mi-avril. A la mi-juin, 101 cas avaient été répertoriés par les autorités étasuniennes. Ce virus, que l’on sait mortel pour les volailles, a des effets moins connus sur les bovins, notamment sur les vaches laitières. L’épizootie reste sous surveillance et pourrait avoir des effets sur la production de lait. Elle pourrait avoir aussi des effets sur le commerce de lait cru, la Food & Drug Administration (FDA) limitant le commerce inter- États pour les États touchés par l’épizootie.

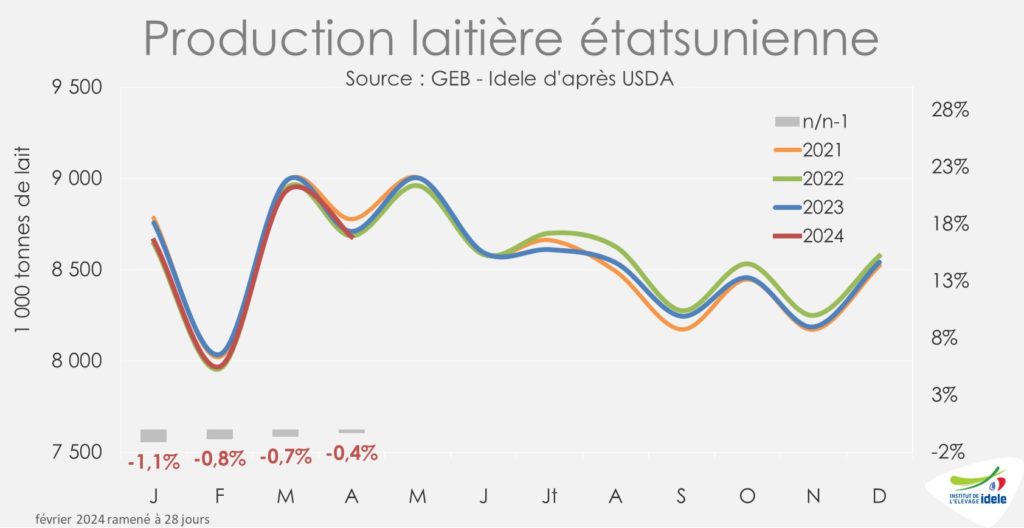

En attendant, la production laitière des États-Unis est restée en deçà des standards des années précédentes depuis le début de 2024. Au mois d’avril, elle était à nouveau en baisse sur un an (-0,4% /avril 2023).

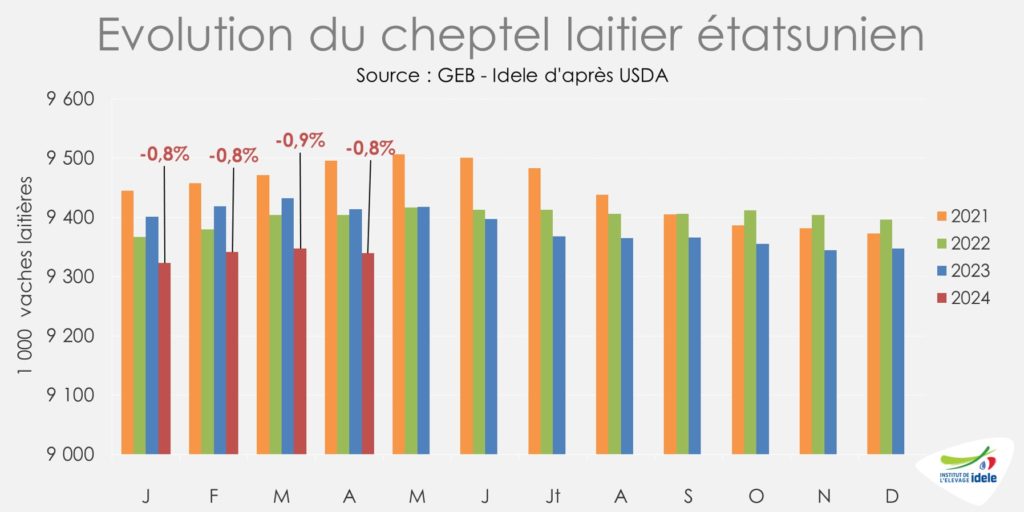

Le rendement laitier par vache était pourtant en hausse en avril dernier par rapport à l’an passé (+0,4%). C’est le recul du cheptel laitier étasunien (-0,8% /2023) qui est le facteur principal du recul de la production laitière dans le pays.

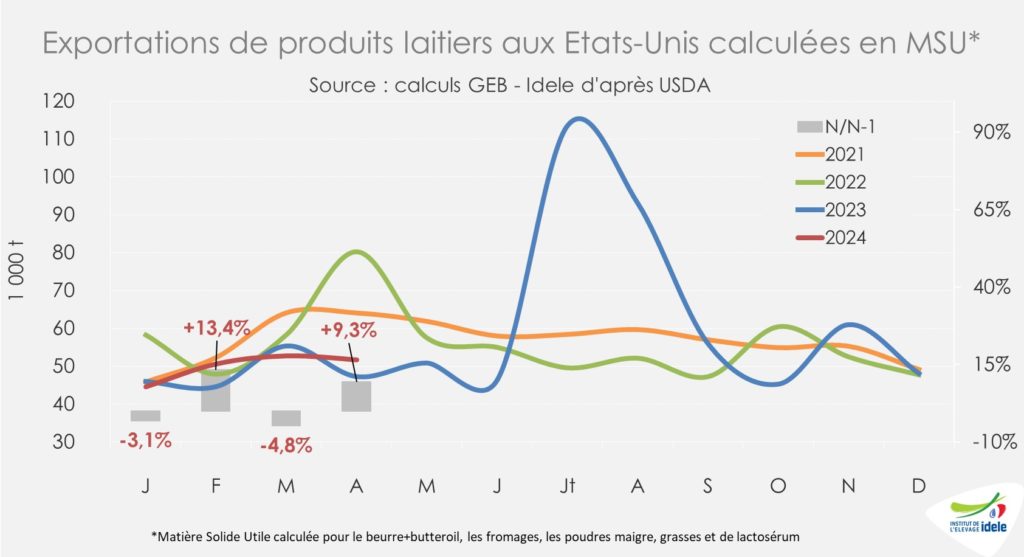

Malgré une disponibilité plus limitée dans le pays, la demande en produits laitiers étasuniens sur le marché mondial a été globalement en hausse sur un an sur les quatre premiers mois de 2024, bien que l’ampleur de cette progression reste modeste. Ramenés en MSU, les exportations étatsuniennes étaient en hausse sur un an en cumul depuis le début de l’année (+3% /2023 mais -18% /2022 et -12% /2021) comme en avril (+9% /2023 mais -36% /2022 et -19% /2021). Depuis le début de 2024, ce sont toujours les exportations de fromages qui portent les ventes (+23% /janvier-avril 2023 en tonnes de produits), en lien avec des prix relativement compétitifs.

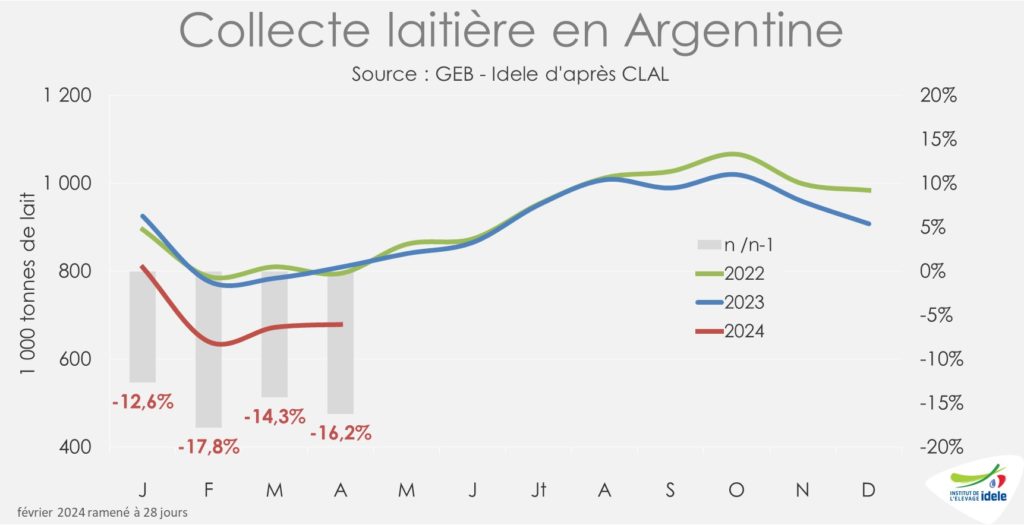

Le décrochage de la collecte en Argentine se poursuit

En Argentine, la production et la collecte de lait de vache poursuivent le décrochement initié au 2nd semestre 2023. Son ampleur reste marquée depuis le début de 2024. Ainsi, le recul sur un an de la collecte laitière oscille entre -12% et -18% depuis janvier dernier. En avril 2024, elle était donc en retrait conséquent (-16% /2023). C’est le plus bas total enregistré pour un mois d’avril depuis 2017.

Plusieurs facteurs sont à l’origine de ce phénomène. Les trois années consécutives de sécheresses intenses et la multiplication des vagues de chaleur subies par le pays ont notamment des effets importants sur la production avec des effets directs sur la disponibilité fourrage tant en quantité qu’en qualité. D’après plusieurs observateurs, les prix des fourrages en Argentine ont ainsi très nettement augmenté dans un contexte d’inflation continue.

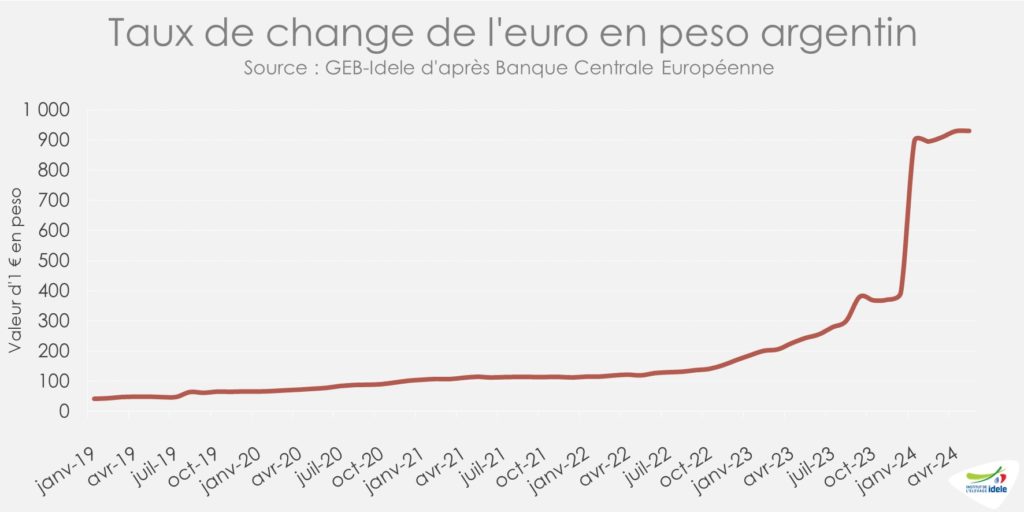

Et l’élection à la Présidence de la République argentine de Javier Milei fin 2023 a entraîné une nouvelle dévaluation du peso argentin, d’une ampleur inédite. Entre novembre 2023 et mai 2024, la valeur du peso argentin convertie en euro a été divisée par 2,5 !

Avec une monnaie plus faible que jamais, les éleveurs argentins ont des difficultés à s’approvisionner en intrants sur le marché mondial. Et avec le manque de trésorerie, certains producteurs sont tentés de réformer, amplifiant ainsi le phénomène de baisse de production laitière.

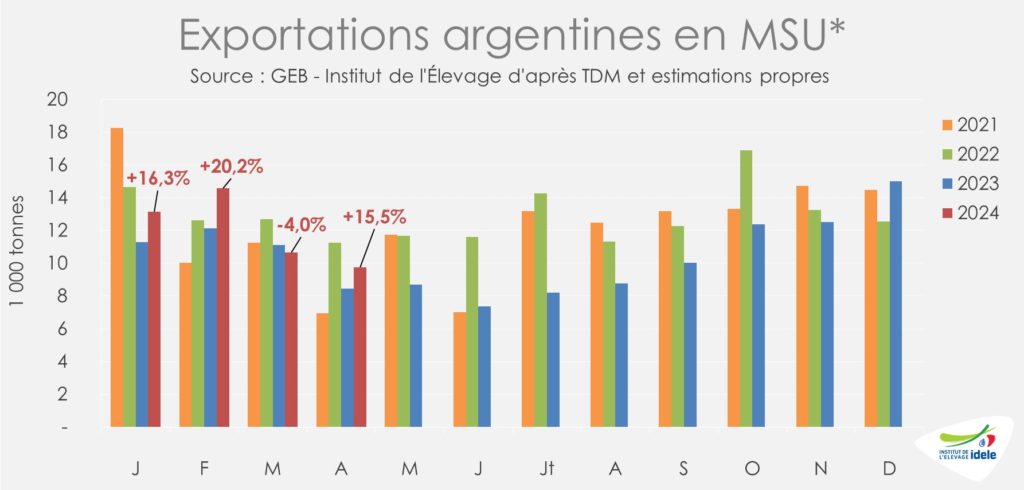

Cependant, la dévaluation en Argentine renforce la compétitivité à l’export des produits argentins alors que le pouvoir d’achat des Argentins est au plus bas. De plus, la suspension des taxes à l’export (ou retenciones) de produits laitiers a été à nouveau prolongé pour un an au moins jusqu’en juin 2025. Depuis le début de l’année 2024, les exportations argentines ramenées en MSU étaient en hausse sur 4 mois (+12% /2023), juste un peu en-dessous du niveau élevé de 2022 (-6%).

La Chine : entre surproduction et moindre activité sur le marché mondial

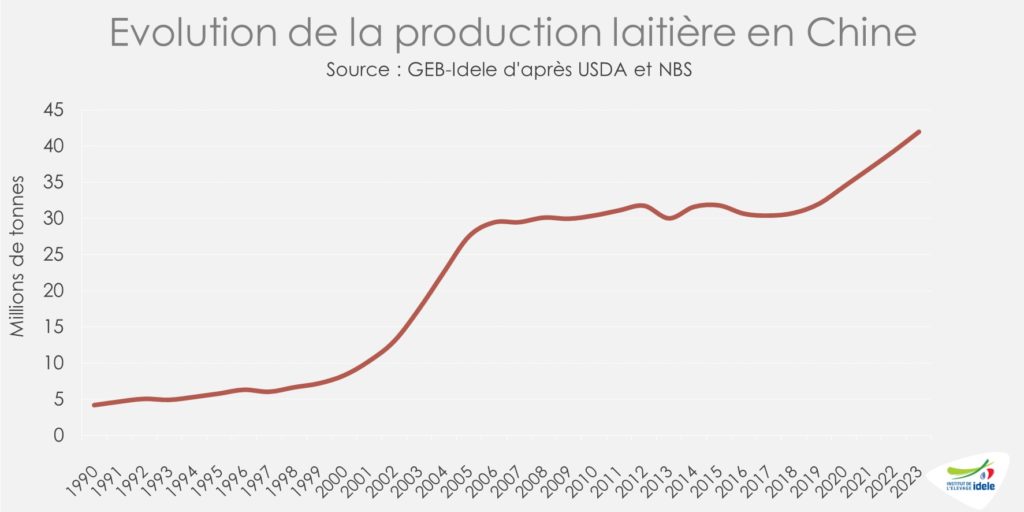

Après le plateau atteint en 2006, la production laitière chinoise a entamé une nouvelle période de hausse en 2018. En 2023, elle a ainsi atteint près de 42 Mt (+7% /2022) d’après les statistiques chinoises. Depuis 2018, soit en cinq ans, la production laitière chinoise a bondi de +10 Mt (+33%). Cette dynamique semble se poursuivre depuis le début de 2024. Les entreprises chinoises de transformation laitière et les politiques publiques chinoises ont incité à produire afin notamment d’être auto-suffisant en lait cru et en produits laitiers.

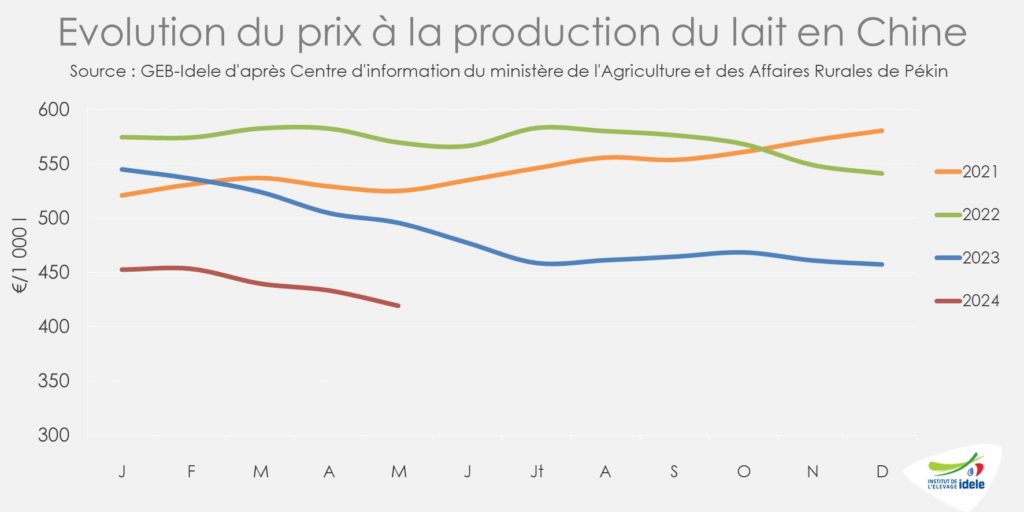

Mais actuellement, la consommation domestique ne suit pas. Le pouvoir d’achat des ménages chinois est affecté par la moindre croissance dans le pays avec un effet direct sur les achats de produits laitiers par les ménages. Hausse de production et baisse de la consommation ont plusieurs effets directs. D’après plusieurs observateurs, les stocks chinois de poudres sont en hausse. Et face à ce surplus de production, les prix du lait à la production comme les importations chinoises de produits laitiers sont à la peine.

Ainsi, en mai 2024, le prix moyen à la production du lait en Chine était à nouveau en retrait à 3,38 RMB/kg (-3% /avril 2024 et -13% /mai 2023), soit 419 €/1 000 l (-3% /avril 2024 et -15% /mai 2023).

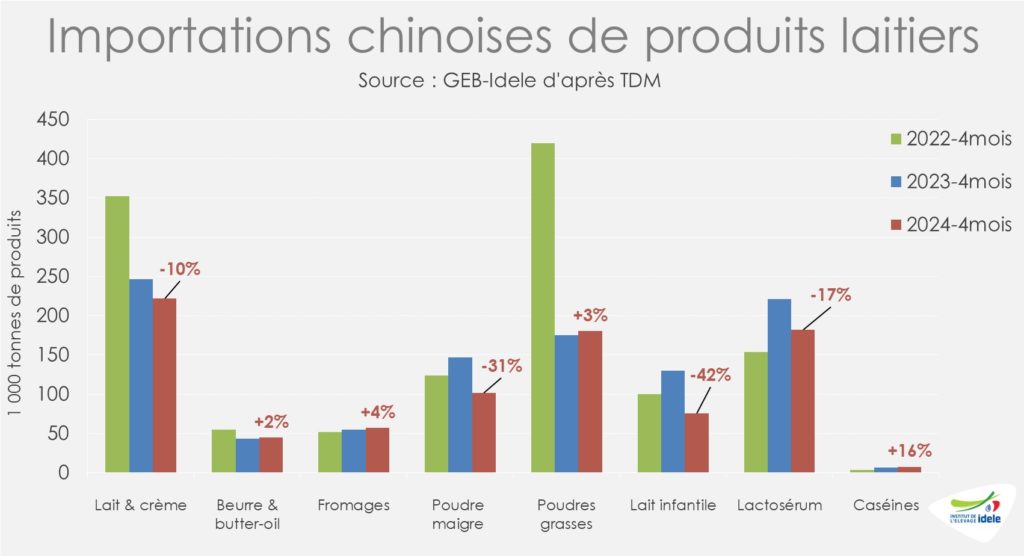

Et après la baisse des importations initiée en 2022, les achats chinois de produits laitiers sur le marché mondial étaient loin d’avoir retrouvé leurs niveaux début 2024. En cumul sur les quatre premiers mois de l’année, les achats de lait et crème (-10% /2023), de poudre maigre (-31%), de lactosérum (-17%) ou de poudre de lait infantile (-42%) étaient orientés à la baisse. Et malgré la légère hausse, les achats de poudres grasses restaient limités (+3% /2023 mais -57% /2022).